13 Белгiсiздiк және тәуекелдiк жағдайында инвестициялық жобаны бағалау

Инвестициялық жобалар толық болжамдалып анықталған күрделі қаржы және ағымды шығындарға, өндірілген өнімдерді жүзеге асыру көлемдеріне, тауар бағасына және жобаның уақытша аясына негізделіп жасалады. Аталған болжамдардың сапасы мен дәлелдемесіне қарамастан, жобаны жүзеге асырумен байланысты оқиғалар өркендеу жолы әрдайым бір қатарлы болмайды. Бұл кез келген кәсіпкерлік шаруашылықтың негізгі аксиомасы. Осыған орай инвестициялық жобаларды талдауда тұрлаусыздық және қауіп-қатер көріністер мен аспектілерін ескерген жөн.

Тұрлаусыздық деп келешекте белгілі оқиғалар дамуының бір қатарлы болмауы, инвестициялық жобаның негізгі көрсеткіштері мен мәндерін нақты анықтау мүмкін еместігі деп түсінеді. Мысалы, Пол Самуэльсон айтып кеткендей, «тұрлаусыздық, адамдардың күткені мен шын мәнінде болып жатқанның арасындағы айырмашылыққа себепкер болады, бұл айырмашылықтың сандық мәні табыс (немесе шығын) болып табылады».

Тұрлаусыздықтың бірнеше көзі бар, дегенмен, ең алдымен бұл – жағдай туралы толық және жеткілікті мәліметтер болмауы. Тұрлаусыздықтың басқа көзі – кездейсоқтық, ол іспеттес шарттарда біркелкі болмайды және бұл біркелкілік еместікті алдын ала болжау немесе жоспарлау мүмкін емес (мысалы, құрал–сайман жабдықтардың ақаулығы немесе сынуы, тауарға деген сұраныстың күрт өзгеруі). Яғни, жағдайлар тұрлаусыздығы көптеген құбылмалылық, контрагенттер және тұлғаларға байланысты, себебі оларды қажетті дәлдікпен болжау әрдайым мүмкін емес.

Қауіп-қатер деп залал шығындарға тап болу ықтималдығы, пайданы толығымен алмау немесе жобаны жүзеге асыру барысында пайда болатын қосалқы шығындар [18].

Қауіп-қатер субъективті, ал тұрлаусыздық объективті болатынын айта кеткен жөн. Тұрлаусыздық әрқашан бар, ал қауіп-қатер шешім қабылдау қажет болған кезде тәуекел жағдайларда ғана туындайды (олай емес болса, ол тәуекелге барудың мағынасы жоқ). Басқаша айтқанда, тұрлаусыздық шарттарында шешім қабылдау қауіп-қатердің пайда болуына себепкер болады, мұндай қажеттілік туындамаған кезде қауіп-қатер де болмайды.

Жобаның қауіп-қатерін бағалау кезінде «тәуекел – қайтару» балама әрқашан болады. Инвестициялармен байланысты қауіп-қатер болжалды табыстылықпен неғұрлым байланысқан, яғни, қауіп-қатерлігі жоғары қаржы салу жоғары табысқа келуді қамтамасыз ету керек. Сондықтан, инвестор әрқашан табыстылыққа мақсатталған деңгей үшін тәуекелді барынша азайтуғанемесе берілген тәуекел деңгейде табыстылықты неғұрлым арттыруға тырысады. Осылайша, «тәуекел – қайтару» баламасы – тәуекел мен табыс арасындағы қатынасы, тәуекелді қаржы салу, яғни инвестициялар жоғары табыстылықты қамтамасыз ететіндігін көрсетеді және керісінше.

Инвестициялық жобаларды жүзеге асыруда оларға саяси, әлеуметтік, сауда-саттық және әскерлік ортаның көптеген өзгерістері, техника және технологиялар өзгерістері, өндірімділік және бағалар, қоршаған орта жағдайы, ағымды салық салу, құқықтық өзгерістер мен басқа шамалар әсерін тигізеді. Айтылғандар жобада белгілі қауіп-қатер болып болмауын алдын ала анықтайды.

Жалпы алғанда, ең маңызды және нақты инвестициялық тәуекелдердің жіктелуі 13.1-суретте ұсынылған.

.jpg)

13.1-сурет – Инвестициялық қызмет тәуекелдерінің топтамасы

Жалпы тәуекелдер инвестициялық шаруашылық пен қаржы салудың барлың түрлерінің қатысушыларына бірдей болады. Олар қаржыландыру барысында инвестордың объектіні таңдау кезінде әсер етпейтін факторлармен анықталады.

Мұндай тәуекелдер инвестициялық талдау теориясында жүйелі деп аталады. Жалпы тәуекелдердің негізгі түрлеріне ішкі экономикалық ортада өзгерістерге байланысты және сыртқы сауда жағдайды өзгерістер мен ішкі экономикалық тәуекелдерде туындайтын сыртқы экономикалық тәуекелдерді қамтиды. Өз кезегінде, берілген тәуекелдер түрі жеке тәуекелдер түрінің синтезі ретінде рөл атқарады.

Әлеуметтік-саяси тәуекелдер саяси жүйелер, қоғамдағы саяси күштердің орнығуы және саяси тұрақсыздық салдарынан пайда болатын тәуекелдер жиынтығын құрайды.

Саяси және елдік (мемлекеттік) тәуекелдерді инвесторлар кішігірім немесе қысқа мерзімді қаржыландыруға сай пайыздық мөлшерлемесінің ұлғаюымен өздеріне алады. Инвестициялық кредит беру немесе жобалық қаржыландыру барысында тәуекелдің төмендеуі мемлекеттік кепіл арқасында қамтамасыздандырылады.

Экологиялық тәуекел табиғи апаттар және экологиялық жағдайдың нашарлауынан бола алатын шығындар мен залалдар.

Мемлекеттік басқару шараларымен байланысты тәуекелдер инвестициялық кызметтің әкімшілілк шектерінің өзгеру қауіп-қатерлерінен, экономикалық нормативтер мен көрсеткіштерден, салық салу, валюталық басқарудан, саяси пайыздық, құнды қағаздар нарығын басқарудан және заң шығару өзгерулерінен тұрады.

Конъюктуралық тәуекел – жалпы экономикалық жағдайдың жағымсыз өзгерулерімен немесе жеке нарықтардағы жағдаймен байланысты. Конъюктуралық тәуекел мемлекеттік даму циклдарының кезеңдерінің ауысу салдарынан немесе инвестициялық нарықтың дамуының конъюктуралық кезеңдер салдарынан пайда болады.

Инфляциялық тәуекел инвестициялық объектіге салынған қаржының жоғары ақшалай құнсыздануы себебінен инвестициялардан қайтарылмай аяқталмауынан пайда болады. Әдетте, инфляциялық тәуекелтолығымен инвестордың (кредит берушінің) мойнына артылады, олар инфляциялық құнсызданудың даму үрдістерін қарқындылығын толығымен дұрыс бағалауы тиіс. Сондықтан мөлшерленген объектілердің қаржыландыру сапасын зерттеуде инфляциялық қарқындылық болжамын жүктеу қабылданған.

Ресурстарды инфляция деңгейінің артуы инфляцияның көрсеткіштері мен өнімдерді (инфляция біркелкі еместігі) түрлері бойынша инвестициялардың тиімділігін айырмашылық деңгейдегі маңызды әсер көрсетеді және шетел валютасы бағасының өсуінен болады. Есеп айырысуда тұрақты валютаға көшу (немесе инвестициялық жобалау кезінде заттай көрсеткіштерінде) инфляциялық тәуекелді ескермеу қажеттілігінен босатпайды. Себебі жобаның құны жағынан ғана емес, сонымен инфляцияның көрсеткіштері заттай мәнде болуы әсер етеді: инфляцияның әсері ретінде жобаны жүзеге асыру, сондай-ақ қаржылық нәтижелерін және оның көрсеткіштерін өзгертеді (қажетті ресурстардың, өнімнің, өндірістің, сатылымдардың және т.б. жоспарланған көлемі). Инфляциялық тәуекелдер көбінесе ақпараттық толық емес және бұрыстыған ушыға түсетінін айта кеткен жөн.

Берілген қызмет үшін шарттардың нашарлау тәуекелі келесі қауіп-қатерлерден тұрады: бәсекелестіктің күшеюі мүмкіндігімен байланысты, банк дағдарыстары және тұтынушылардың талаптары өзгеруі және т.б.

Жалпы тәуекелдер инвесторлар үшін елеулі қатер білдіре алады, объектілерді инвестициялауды олардың барлық нысандары мен түрлері бойынша ескеру қажет. Жалпы тәуекелдерден қарағанда ерекше тәуекелдер әрбір инвестор үшін жеке болып табылады. Олар белгілі бір инвестициялық қызметіне немесе нақты инвестициялық объектілеріндегі инвестицияларға байланысты тәуекелдердің барлық түрлерін біріктіреді [2].

Нақты тәуекелдер кәсіби емес инвестициялық саясатпен, инвестицияланған қаржының тиімсіз құрылымы және басқа да осыған ұқсас факторлармен байланысты болуы мүмкін, оның теріс салдарын айтарлықтай инвестициялық басқару тиімділігін арттыру арқылы болдырмауға болады. Бұл тәуекелдер төмен, әртараптандырылған болып табылады және қолайлы тәуекел инвестициялық объектілерін іріктеу, сондай-ақ нақты бухгалтерлік есеп пен тәуекелдерді басқару инвестордың қабілетіне байланысты.

Қарастырылған тәуекелдер жиынтығы экономикалық құрамы мен тұрғысынан жүйелі емес тәуекелмен бірдей (жүйелі емес тәуекелді тағы да басқаша жеке, қалдықтық, ерекше немесе әртараптандырылатын тәуекелділік деп атайды). Банктердің инвестициялық қызметіне және әдіснамалық аппарат қалыптастыру теориясын одан әрі тәуекелдерді бөлу кезінде туындайтын тәуекелдердің жүйесіз жиынтығында инвестициялық портфелді жүйелі талдауда тиімді пайдалануға мүмкіндік береді [2].

Ерекше арнайыландырылған тәуекелдерді қарастырған жағдайда олардың құрамында инвестициялық қорға тән тәуекелдерді бөліп қарастырған жөн. Сонымен қатар инвестициялаудың әр түрлеріне тән ішкі тәуекелдерді бөліп қарастырған жөн.

Инвестициялық қор тәуекелдері инвестициялық объектілер сапасының нашарлауымен, оның құрамында инвестициялық қор жасау принциптерімен байланысты пайда болады. Өз кезегінде ол құрамдастырылған және тәуекелдердің жиі кездесетін түрлерін қамтиды. Олардың ішінде ең маңыздылары деп келесілерді айтуға болады:

- күрделі қаржы тәуекелділігі – инвестициялық қордың интегралдық тәуекелі оның сапасының нашарлауына байланысты, ол басқа түрлерімен салыстырғанда салу кезіндегі шығынның инвестицияларға байланысты тәуекел жалпы активтердің инвестициялық қордың мүмкіндігін көрсетеді;

- іріктемелі тәуекел инвестициялық қор таңдауда белгілі объектінің инвестициялық дұрыс емес бағалауымен байланысты;

- тепе-теңдіктің бұзылуы тәуекелі инвестициялар мен қаржыландыру көздері арасындағы сәйкестік бұзылуына байланысты және табыстылық , тәуекел мен өтімділік құрылымдық көрсеткіштері бойынша туындайды;

- шамадан тыс шоғырлануы тәуекел (диверсификациялау болмауы) бірдей салалық немесе сектор, облыс немесе елден негізсіз тәуелділігін инвестордың нәтижесінде инвестициялық нысандарды, оларды қаржыландыру инвестициялық активтерін және көздерін әртараптандыру деңгейі төмен, ол инвестициялық қызметтер бағыттарыаясымен байланысты залалдар тәуекелі ретінде анықтауға болады.

Қарастырылған тәуекелдер инвестициялау қорының ерекше тәуекелдер болып есептеледі, бұл олардың жұмыс істеуіне байланысты туындайтын тәуекелдерді ерекше қаралған тәуекелдер ретінде қалыптастырған кезде есепке алу және инвестициялық портфельді басқаруға қажеттілігін көздейді.

Берілген тәуекелдер басқа тәуекелдердің басқа түрлерін бөліп көрсетуге болады, олар инвестициялық қордың құрамында болатын немесе өзге тән тәуекелдерді бағалау кезінде, сондай-ақ жекелеген инвестициялық қордың әр алуан түрлері инвестициялық объектілерді инвестициялық портфельдің ретінде және инвестициялық салымдар ретінде қарастырылады. Бұл айтылған тәуекелдердің негізгі түрлері:

- елдік (мемлекеттік) тәуекел – сәяси және экономикалық тұрақсыз жағдайдағы елде инвестициялық қызмет жүргізу және қаражаттарды бөлістірумен себептелген шығындар. Ол экономикалық, саяси, географиялық, экологиялық және өзге де тәуекелдерді қамтиды. Жоғарыда айтылған жалпы тәуекелдермен салыстырғанда инвестордың басқа қаржы салу объектілерін таңдауда төмендей алады;

- салалық тәуекел – белгілі салада жағдайлардың өзгеруімен байланысты тәуекел. Оның негізінде салалардың даму кезеңділігі, экономика нақты түрін өзгертуі, түгесілуі, ресурстарды қайта бағдарлау, нарықтағы сұранысын және басқа да факторлар жатыр;

- аймақтық тәуекел – бұл аймақ экономикасының жай-күйімен байланысты ысырапты тиіс, ол әсіресе дара өнімдік аймақтарға тән тәуекел;

- уақыт тәуекелі – инвестициялық объектілерге салынған қаржыны қайтару уақытын дұрыс емес анықтау және оларды жүзеге асырудың уақытын дұрыс емес анықтау салдарынан болатын тәуекел, маусымдық және кезеңдік ауытқулар;

- өтімділік тәуекелі – инвестициялық сападағы инвестициялық объектіні бағалау өзгеруі салдарынан оны іске асыру кезіндегі шығынның тәуекелі;

- кредиттік тәуекел – эмитент, қарыз алушының немесе кепілгердің тарапынан бастапқы сапасы мен сақталмауына байланысты құнына жататын инвестициялық қорлардың жоғалуына немесе жоғалту тәуекелі. Тәуекелдің бұл түрі, ол қарыз алушының төлем қабілеттілігі төмендеуіне байланысты, арттыру үрдісі бар «құбылмалы» мөлшерлеме бойынша несие беру шығындардың мүмкін ұлғаюына байланысты, ол банк қызметіне тән болады;

- операциялық тәуекел – инвестиция үшін ұйымның қызметі белгісі нәтижесінде келтірілетін залалдар тәуекелі, компьютерлік жүйелердің, деректер өңдеу, технологиялық инвестициялық операциялар, ақаулары бұзушылықтар бар тәуекелдер және т.б.

Берілген тәуекелдер құрамы инвестициялау түрлеріне тән тәуекелдер толықтырылады.

Жобалық тәуекелдер топтамасы. Жалпы түрде тәуекелдер екі санатқа бөлуге болады: сыртқы (экзогенді) және ішкі (эндогендік) [4].

Сыртқы (экзогенді) тәуекелдер – бұл қатысушының өзінің тікелей байланысы жоқ қызметпен тәуекелдерді көрсетеді. Оларға жатады:

- елдегі тұрақсыз экономикалық жай-күйіннен туындаған;

- тұрақсыз саяси жағдай немесе оның өзгеруіне байланысты;

- барабар емес заңнамамен байланысты;

- климаттық жағдайлардың (жер сілкінісі, су тасқыны және басқа да табиғи апаттар) өзгеруіне байланысты;

- нарықтық ауытқу;

- валюта бағамдарының өзгерістерінен туындайтын;

- сыртқы экономикалық жағдайдың (сауда шектеулерін енгізу, кедендік баждарды өзгерістер және т.б.) өзгерістерінен туындайтын.

Ішкі (эндогендік) тәуекелдер жобаның қатысушысы қызметіне байланысты. Оларға жатады:

- толық емес ақпарат, инвестициялық жобаны әзірлеу кезінде жобалау-сметалық құжаттамада қателерге немесе дәлсіздікпен байланысты;

- кадрларды іріктеуге қателік, инвестициялық менеджмент деңгейінің төмендігімен байланысты;

- маркетингтік стратегиясына қателігімен байланысты;

- кәсіпорын стратегиясының өзгеруімен байланысты;

- құралдар шамадан тыс шығынымен байланысты;

- өндірістік-техникалық бұзушылықтармен байланысты;

- жобаны сапасыз басқарумен байланысты;

- келісім-шарттарды орындамаумен байланысты.

Инвестициялық жобаны іске асыру үшін жағдай белгісіздік көрсетілген емес. Жобаны жүзеге асыру қарай түседі және бұрын іске асыру шарттары туралы қосымша ақпарат бар болған белгісіздік қатысушыларға «алып тасталады».

Осыны ескере отырып, инвестициялық жобаны іске асыруды басқару жүйесі көзделуге тиіс Жобаны іске асыру және олардың арасындағы шарттардың тиісті түзету туралы ақпарат жинау мен өңдеуді талаптарымен қатысушылардың бірлескен іс-қимыл, графиктер өзгеріп отыратын болған.

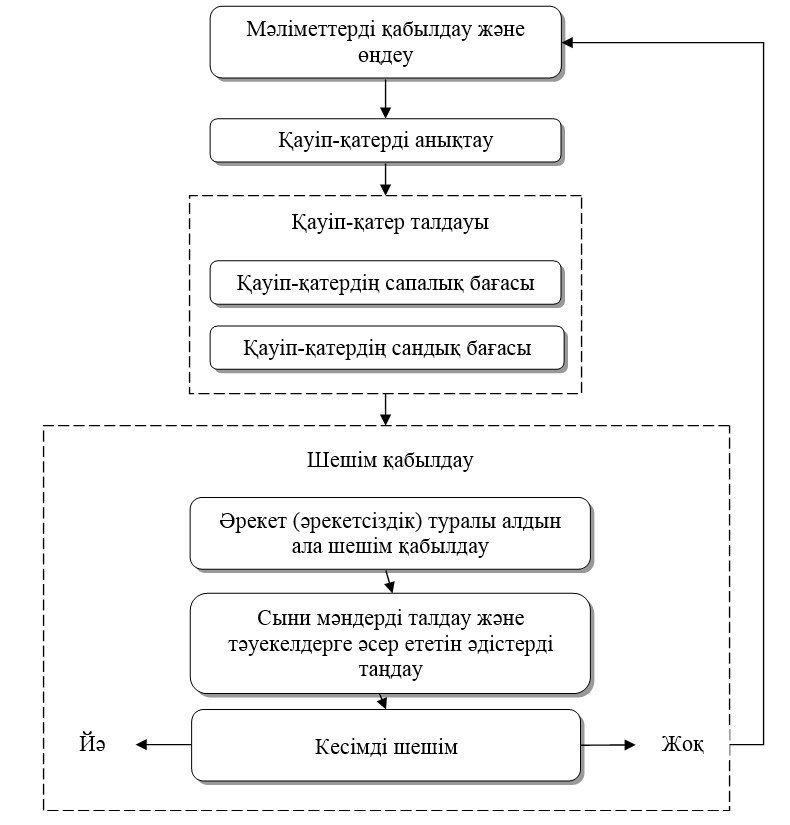

Тәуекелді бағалау үрдісінің кезеңдері 13.2-суретте берілген.

Жинақталған ақпараттар бойынша берілген жобаға тән тәуекелдерді анықтауға болады.

Тәуекелді талдау кезеңінде сапалық және сандық талдау әдістері пайдаланылады: модельдеу әдісін өзгерту, статистикалық және кәсіпорынның қызметіне жинау әдістері және ықтимал әдістері және т.б. Келесі кезекте инвестор инвестициялық жобаның қандай да бір нақты қатысты шешім қабылдайды. Егер инвестор алдын ала анықталған тәуекелдерді өзіне қабылдауға келіссе және жүргізілсе, онда олардың әсер ету тиімділігін салыстыруды әртүрлі тәсілдерін белгілейді және талданады.

Тәуекелдерді бағалаудың соңғы кезеңі – бұл осы жобаны іске асыру туралы шешім қабылдау немесе қабылдамай тастау туралы түпкілікті шешімі.

Осылайша, кезеңдердің әрқайсысында өз тәуекелдерді басқару әдістері пайдаланылады. Кері байланыс арқылы шешімдер қабылдау жүйесін жасай отырып, әрбір кезеңінің нәтижелері кейінгі кезеңдер үшін бастапқы деректер болады [18].

13.2-сурет – Тәуекелді (қауіп-қатерді) бағалау үрдісі

Тәуекелдерді басқару одан арғы стратегиясын қалыптастыруға мүмкіндік беретін негізгі кезеңі тәуекелді талдау кезеңі болып табылады. Тәуекелді талдау оның сапалық және сандық бағалау айрықша рөл атқарады.

Сапалы талдау ақпарттар мен себептерін айқындау және көздерін анықтауды көздейді; туындайтын кезеңдерін анықтауға арналған тәуекелді; барлық ықтимал тәуекелдерді сәйкестендіру; пайда мен ықтимал теріс зардаптарын анықтау практикалық тәуекелдікте қабылданған.

Сандық бағалау сапалы талдау нәтижелері кезеңі болып табылады.

Инвестициялық тәуекелдерді сапалық бағалау әдістерінің арасында жиі кездесетіндері:

- шығындар орындылығын талдау;

- ұқсастықтық әдісі;

- сарапшы бағасы әдісі.

Шығындардың орындылығын талдау әдісі тәуекелдің әлеуетті аймақтарын анықтауға негізделген және қаражатты инвестициялау туралы шешім қабылдайтын тұлғамен қолданылады. Бұл капиталға деген зардабын тигізетін тәуекелді барынша азайту үшін қолданылады.

Қаражаттарды шектен тыс келесі факторлардың салдарынан болады деген болжам бар:

- жоба бағасы жалпылай және оның жеке кезеңдерінің, бөлшектерінің бағасын алғашқыдан дұрыс бағаламау;

- күтпеген жағдайлардың салдарынан болған жобалау шегінің өзгеруі;

- өндірістегі айырмашылық (жобада қарастырылғаннан өндірістің айырмашылығы);

- құнсыздану немесе салық салу заңнамасының өзгеруі себебінен бастапқы бағадан жоба құны өсуі.

Талдау үрдісінде, белгілі инвестициялық жоба шарттарына жүгінетін болсақ, көрсетілген факторлардың нақтыламасы болады және жобаның әрбір нұсқасына немесе оның жеке бөлшектеріне бап бойынша шығындардың өсу мүмкіншілігінің бақылау тізімі құралады.

Жобаны іске асыру сатысында фазаларының байланысты қаржыландыру процесі бөлінеді. Сонымен қатар, жобаны жасау барысында түскен жоба туралы жаңа ақпараттарды да ескеріп отыру қажет. Қаражатты кезеңдестіріп бөлу инвестор үшін қаржы салу тәуекелінің өсуін бастапқыда байқауға мүмкіндік береді, өз кезегінде бұл жобаны қаржыландыруды тоқтатуға немесе шығындарды азайту шараларын бастауға жол ашады.

Ұқсастығы әдісі жаңа жобаны іске асыруға әлеуетті тәуекелдерді анықтау мақсатында ұқсас жобалар бойынша қолда бар барлық деректер талдауды қамтиды. Қайталанатын жобаларды бағалауда жиі қолданылады. Талдау барысында сақтандыру компанияларымен жарияланатын компанияның сенімділік рейтингтерін, белгілі өнімге деген сұраныстың өзгеру талдауларын, ресурс бағаларын, жобаны аяқталғаннан соң бағалау нәтижелері және т.б. Нәтижесінде алынған деректер жүзеге асқан жобаларға әсер еткен тәуелділіктерді анықтау осы тексерулер арқылы өңделеді, жаңа инвестициялық жобаны іске асыруға әлеуетті тәуекелдерді анықтауға мүмкіндік береді.

Берілген әдістің кемшіліктері:

- аналогты (үйлестікті) дұрыс таңдау күрделілігі;

- ұқсастық жағдайда ғылыми дәрежені алу үшін ресми талаптардың болмауы;

- жобадан бастарту факторлардың арасындағы сапалы айырмашылық;

- ұқсас жобаның тәуекел деңгейі тәуекел алуға қарастырылуы мүмкін болатын дәлдік дәрежесінің белгісіздігі.

Осылайша, шығындардың орындылығын талдау әдісі мен ұқсастық әдісі инвестициялық жоба тәуекелдерінің нақты бағасын емес, тек мүмкін тәуекелді жағдайларды сипаттауға мүмкіндік береді.

Сараптамалық бағалау әдісі басқару мәселелеріндегі инвестициялық жобалар сарапшылардың тәжірибесіне негізделеді. Біріншіден, дербес және басқа да маманның әрбірі белгілі бір тәуекелдерді туындау ықтималдығын бағалайды. Содан кейін, бір кешенді нәтижелерін бағалау үшін бәрін азайту үшін, әрбір тәуекел осы тәуекел маңыздылығына байланысты салмақ коэффициентіне k тағайындалады. Осылайша, ![]() , берілген жағдайда ең маңызды тәуекелдерге беріледі, ал минималды

, берілген жағдайда ең маңызды тәуекелдерге беріледі, ал минималды ![]() – соңғы дәреже тәуекелдеріне. Бірдей маңызға ие туәуекелдер бірдей күрделілік коэффициентіне иеленеді. Сонымен қатар, бірінші және соңғы дәрежелер арасындағы ауырлық коэффициенттер ара қатынасы анықталады (

– соңғы дәреже тәуекелдеріне. Бірдей маңызға ие туәуекелдер бірдей күрделілік коэффициентіне иеленеді. Сонымен қатар, бірінші және соңғы дәрежелер арасындағы ауырлық коэффициенттер ара қатынасы анықталады (![]() ) [18].

) [18].

Өлшеу әдісі ретінде орташа арифметикалық есебі алынады (орташа дәрежеге сай салмақтар бір мәнге ие болады) немесе орташа геометриялық (көрші дәрежелерге сай салмақ, бірнеше мәрте рет белгіленеді) әдісі қолданылады. Екі көрші дәрежелер ара қашықтығы келесі формула бойынша анықталады (арифметикалық орташа үшін)

![]() (13.1)

(13.1)

M дәрежесі бар жеке тәуекел салмақ коэффициенті құрайды

![]() , (13.2)

, (13.2)

осыдан

![]() (13.3)

(13.3)

Егер қарапайым тәуекелдер маңыздылық дәрежесі бойынша сараланбаса, олар келесі салмақтық коэффициентке ![]() ие.

ие.

Әдіс басымдылығы: статистикалық тұрғыдан сенімді ақпарат жоқ кезде күрделі бей ресми мәселелерді шешу кезінде қолданылуы мүмкін. Сарапшы әдіс кемшіліктері:

- субъективтілік;

- сарапшыларды сапасыз талдау және іріктеу;

- топтық талдау мүмкіншілігі;

- қандай да бір пікірін басымдық жағдайы («беделді көшбасшы» пікірі) және т.б.

Осылайша, сапалық талдау барысында жобаны тәуекелге тексерілетін ықпалдар (ауыспалылар) анықталады. Сандық талдау мақсаты тәуекелді ықпалдардың өзгеруінің жоба тиімділігіне деген сандық әсерін өлшеу.

Сандық бағалау тұтастай жобаның жекелеген тәуекелдері мен сандық тәуекелдерінің анықтамасын қамтиды. Сол кезеңде, тәуекелдік оқиғаларды және олардың салдарларын туындау ықтималдығы сандық мәндері, сандық тәуекелдерді бағалау жүзеге асырылады және бұл жағдайда тәуекел деңгейі жарамды анықталады.

Инвестициялық жобаларды қатерін бағалау кезінде мұндай сандық әдістері неғұрлым таралған, олар:

- статистикалық әдіс – шығындар және нақты жағдайлар пайда болатын статистиканы зерттеу, белгілі бір нәтижеге пайда шамасын және жиілігін белгілеу, осы негізде ең алдымен, проекциясын сызу . Статистикалық деректер үшін қажет, ал бұл әдістің едәуір көлемі әрдайым қол жетімді;

- сезімталдықты талдау (параметрлер нұсқалықтарының әдісі);

- тұрақтылығын тексеру әдісі (сын нүктелерді есептеу );

- сценарий әдісі (тұрлаусыздықтың ресмиленетін сипаттамасының әдісі);

- шешімдер ағашының әдісі;

- имитациялық модельдеу (Монте-Карло әдісі, статистикалық сынақтар әдісі);

- дисконттау мөлшерлемесін түзету әдісі.

Статистикалық әдіс математикалық статистика әдістеріне негізделген әдіс. Орташа болжамды мән есептемесі орташа арифметикалық өлшеу формуласы бойынша анықталады

![]() , (13.4)

, (13.4)

мұнда ![]() – болжамды орташа мән;

– болжамды орташа мән;

![]() – әрбір жағдай үшін болжамдымән;

– әрбір жағдай үшін болжамдымән;

![]() – байқау жағдайларының саны (жиілігі).

– байқау жағдайларының саны (жиілігі).

Орташа болжамды мән жалпыланған сандық сипаттаманы білдіреді, сондықтан да инвестициялаудың белгілі бір нұсқасына шешім қабылдауға жол бермейді.

Кесінді шешім қабылдау үшін мүмкін нәтиженің серпінділік шамасын анықтау қажет. Серпінділік дегеніміз – болжамды мәннің орташа мәннен ауытқуы. Оны бағалау үшін, әдетте іс жүзінде екі өзара тығыз байланысқан талапты қолданады – дисперсия және орташа екі еселенген ауытқу.

Дисперсия (![]() ) – нақты нәтижелердің орташа болжамды нәтижелерден ауытқуларының орташа екі еселенген мәні

) – нақты нәтижелердің орташа болжамды нәтижелерден ауытқуларының орташа екі еселенген мәні

![]() . (13.5)

. (13.5)

Орташа екі еселенген ауытқу ![]() келесі формула бойынша анықталады

келесі формула бойынша анықталады

![]() . (13.6)

. (13.6)

Орташа еселенген ауытқу аталған мән болып табылады және түрлендіргіш белгі өлшенетін мәндерде көрсетіледі. Дисперсия мен орташа еселенген ауытқу абсолютті ауытқу болып есептеледі.

Инвестициялық жобамен қарастырылған нәтижелерді және шығындарды талдау үшін, әдетте, түрлендіру ![]() коэффициентін қолданады.

коэффициентін қолданады.

Ол орташа еселенген ауытқудың орташа арифметикалық арасында қатынасты білдіреді және алынған мәндердің ауытқу дәрежесін көрсетіп, пайыздық мәнде өлшенеді:

![]() . (13.7)

. (13.7)

Коэффициент 0 % дан 100 % дейін өзгере алады. Коэффициент артқан сайын ауытқымалық артады.

Әр түрлі коэффициенттер мәндеріне келесі түрлендірменің сапалы бағасы қабылданған: 10 % дейін – әлсіз ауытқымалық, 10-25 % – бірқалыпты, 25 % – жоғары.

Күтілетін табыс деңгейін біркелкі мағынада анағұрлым сенімді болып табылады, олар көрсететін ауытқулар болжамды табыс алу ықтималы орташа еселенген ауытқу мәнін тіркемелерді сипатталады (кірістіліктің түрлендірмесі).

Осы жағдайларда, инвестициялық шешім түрлендірме коэффициенті негізінде жүзеге асырылады, сондықтан құндылықтар түрлендірме негізінде инвестиция бағытының таңдаумен салыстырғанда инвестициялық объектілер бойынша қайтару орташа деңгейінің арасындағы айырмашылық, ол мүмкін емес болса, онда табыстылықтың құнының тәуекелі бағалайды.

Артықшылық коэффициенті табыстың арақатынасы және жақсы қаупін көрсетеді, ол төмен болып табылатын инвестициялық жобалар беріледі.

Статистикалық әдістің басты артықшылығы ол белгілі бір уақыт кезеңі үшін өзінің кірістерін серпінділігін талдау, бүкіл кәсіпорынды бағалауға ғана емес, сонымен қатар инвестициялық жоба тәуекелінқарастыруда мүмкіндік береді.

Бұл әдістің пайдалану үшін математикалық есептеулерді орындау қарапайымдылығына қарамастан оның негізгі кемшілігі болып табылатын, ұзақ уақыт кезеңі ішінде мәліметтер мен үлкен мөлшерін талап етеді.

Сонымен қатар, жоғарыда қарастырылған сипаттамаларды қалыпты бөлу ықтималдықты қолдануға арналған.

Оның ең маңызды қасиеттері (орта есеппен, оның тарату орталығынан кездейсоқ шаманың үлкен ауытқу шамалы ықтималдығы, әдетте үш сигма симметриялы бөлу салыстырмасы) айтарлықтай талдау жеңілдетуге болады, ол шын мәнінде, тәуекел талдауда кеңінен қолданылады.

Алайда, әрқашан инвестициялық кірістің талдау қалыпты заңға жатпайды.

Мұндай жағдайларда, осы сипаттамаларын талдауды пайдалану тек қате қорытындылар әкелуі мүмкін. Сондықтан қосымша ретінде осындай асимметрия коэффициенті ретінде параметрлерін (қисаю), эксцесін және т.б. пайдалану қажет.

Математикалық аппаратының статистика неғұрлым пайдалануыкүрделі болса (регрессиялық және корреляциялық талдау, модельдеу әдістері) тәуекел және оның себептерін тереңірек талдауға мүмкіндік беретінін атап өткен жөн.

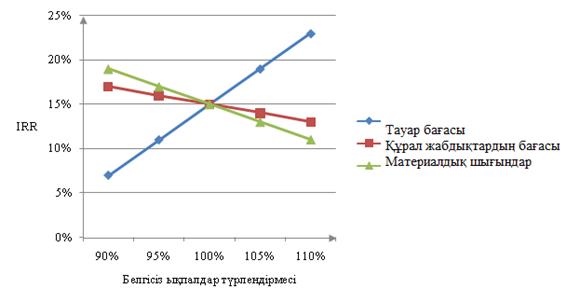

Салыстырма талдаудың сезімталдығын талдау мақсаты (ресурстардың) келесіден тұрады, мысалы, ішкі нормасын жобаның әртүрлі факторлар ықпалының (әдіс вариациялар параметрлерінің) инвестициялық жобаны өнімділіктің негізгі көрсеткіші не пайдалылығы салғастырылады.

13.3-суретте сезімталдықты талдау алгоритмі көрсетілген.

13.3-сурет – Сезімталдықты талдау алгоритмі

Берілген алгоритм келесіден тұрады:

а) таза пайданың ішкі нормасы (IRR) оның негізгі көрсеткіш ретінде инвестициялардың тиімділігін таңдау немесе қазіргі мәні (NPV)бола алады;

б) ықпалдарға қатысты инвестициялық жобаны әзірлеуші бір мәнді пайымдаулар факторлардың таңдауы жоқ (яғни белгісіздік күйінде). Қалыпты факторлар болып саналады:

1) күрделі шығындар мен тіркемелерді айналым қаражаты;

2) нарықтық факторлар -тауардың бағасы және сату көлемі;

3) өнімніңөзіндік құны компоненттері;

4) құрылыс және негізгі құралдарды іске қосу уақыты;

в) үрдістің екінші кезеңінде таңдалған айқындалмаған факторлардың номиналды және шекті (төменгі және жоғарғы) мәндерін белгілеу. Мүмкін, мысалы 5 % және 10 %-ы) шекті факторлардың бірнеше номиналды мәніне (барлығы төрт осы жағдайда);

г) барлық таңдалған шекті мәндерін есептеу үшін негізгі көрсеткіш айқындалмаған әдістері. Көрсеткіш (Е) өзгеруіне пайыздық қатынасы 1 % білдіретін сезімталдығын (икемділік) айнымалы мәндері өлшемін өзгеруі мынадай формула бойынша есептеледі

, (13.8)

, (13.8)

мұнда x1 – түрленбелі көрсеткіштің негізгі мәндері;

x2 – түрленбелі көрсеткіштің өзгерген мәндері;

NPV1– көрсеткіштіңмәніүшінқорытындынегізгінұсқасы;

NPV2 – көрсеткішмәніөзгергенкездеқорытындыкөрсеткіш.

Осылайша басқа айнымалылардың әрқайсысы бойынша сезімталдығын көрсеткіштері есептеледі. Икемділік көрсеткіші неғұрлым жоғары болса, осы фактордың тәуекелге душар болғансайын өзгерістерге жобасы сезгіш және тиісті жобасы өзгереді;

д) барлық белгісіз факторлар (ықпалдар) үшін сезімталдық сызбасын құру («Spider Graph»). Бұл сызба үшін мысал үш фактор үшін 13.4-суретте көрсетілген.

13.4-сурет – Белгісіз ықпалдар өзгеруіне жобаның сезімталдығы

Бұл диаграмма инвестициялық жобаны іске асыру қаупін азайту мақсатында осы факторлар арнайы назарына, өз кезегінде, оны жүзеге асыру мақсатында қолданылып, инвестициялық жобаның ең маңызды факторларын ұсынады.

Өнімнің бағасы жобасына сыни фактор болып шығады,мысалы, егер маркетингтік бағдарламасын жетілдіру және (немесе) тауарларды сапасын арттыру қажет болса. Жоба өндіріс көлемінің өзгеруіне сезімтал болады, егер, кәсіпорынның ішкі басқаруды жетілдіру және өнімділігін арттыру үшін арнайы шараларды енгізу көбірек назар аудару керек болса.

Материалдық шығындары сыни фактор болып шықты,соңында, егер, ол ұзақ мерзімді келісім-шарттар шикізатты сатып алу бағасы төмендетуге, бәлкім, мүмкіндік беретін болса, жеткізушілермен қарым-қатынасты жақсарту ұсынылады.

Маңыздылығы тәртібімен (мысалы төмен, орташа, өте жоғары) көрсеткіштердің сараптамалық рейтингінде жатқан есептеулер негізінде және ең аз және ең тәуекелді жобасы (жобаның тұрақтылығын тұрғысынан) пернесін анықтайды, факторларды бөлуге мүмкіндік береді «сезімталдығы матрицаның» деп аталатын құрылысының опциялар бойынша өңделмеген деректер және олардың сыни (жол берілетін шекті) мәндерді есептеу.

Кейбір дәрежеде сарапшы әдісіне дейін сезімталдық талдауы. Сондай-ақ, өтпелі айнымалылар арасындағы сілтемені (корреляция) талдауы болмайды. Бұл әдістің негізгі кемшілігі, яғни, жобаның барлық басқа көрсеткіштері (болжамды мөлшерде тең және олардан айырмашылығы жоқ) өзгеріссіз қалады, ол барлық басқа оқшаулау инвестициялық жобаны бір көрсеткішті өзгертуге рұқсат табылатындығында. Тәжірибеде белгілі бір дәрежеде барлық экономикалық факторлар сәйкестендірілген, себебі бұл болжам, сирек кездеседі.

Тұрақтылығын тексеру әдісі (сын ұпай есептеу), ең алдымен, немесе кез келген қатысушылар жағдай үшін ең «қауіпті» деген жобаны әзірлеу сценарийлерін қамтамасыз етеді. Дисконттау мөлшерлемесіне тәуекел факторларының әсері есепке алынбайды.

Тұрақты және тиімді жүзеге асырылуына қажетті барлық қаралған жағдайларда егер жобаның қаржылық резерві жобасы және қамтамасыз етілсе NPV оң болып есептеледі.

Іске асыру жағдайында мүмкін өзгерістерге байланысты жобаның тұрақтылық дәрежесін орындау лимиті (сыни) шығу деңгейі, өнімнің бағасы, сондай-ақ жобаның басқа көрсеткіштерін сипаттауға болады.

Белгілі t-ші жобаны жүзеге асыру жылына дейін жоба көрсеткіштерінің шекті мәні сол көрсеткіштің t-ші жылғы мәні бойынша анықталады. Сонда қатысушының таза табысы нөлге тең болып есептеледі. Залалсыздық нүктесі ол кезде сату көлемі неғұрлым маңызды көрсеткіштерінің бірі болып табылады, осы түрдегі сипаттайтын өнім өткізуден өндіріс шығындарына байланысты сәйкес келеді

![]() , (13.9)

, (13.9)

мұнда![]() – залалсыздық межелі (шығынсыздық нүктесі);

– залалсыздық межелі (шығынсыздық нүктесі);

![]() – шығарылатын өнім көлемі деңгейіне байланысты емес тұрақты шығындар;

– шығарылатын өнім көлемі деңгейіне байланысты емес тұрақты шығындар;

![]() – өнім өндіруінің өзгерісі өзгереді, олардың көлемі үлестік ауыспалы шығын;

– өнім өндіруінің өзгерісі өзгереді, олардың көлемі үлестік ауыспалы шығын;

![]() – тауар бірлігінің бағасы.

– тауар бірлігінің бағасы.

Залалсыздық нүктесін есептеу кезінде сақталуға тиіс шектеулер:

- өндіріс көлемі сату көлеміне тең;

- кез келген көлем үшін тұрақты шығындар бірдей;

- өндіріс көлемі өзгермелі шығынға теңбе-тең өзгереді;

- баға белгілейтін кезең үшін ішіндегі залалсыздық межелі өзгертілмейді;

- өнім бірлігінің және ресурс бірлігінің құны өзгермейді;

- залалсыздық нүктесі арасындағы арақатынас өзгермеген күйінде қалуға тиіс жағдайда – бірнеше атауынан үшін өндірілетін өнімнің көлемі өнімді есептеу қажет.

Жобаланған өндіріс өнімділігін растау (есептеу осы қадамда) үшін залал шекпей нүктесі мәні өндіру және сату көлемінің номиналды мәндерден кем болуы қажет (осы қадамда). Ал олардың залалсыздық нүктесінің құнының(пайыздық мәнде) артатын жобаның тұрақтылығын бастап жоба тұрақты болады. .

Жоба залалсыздық нүктесінің жалпы құнының есептеулер дамыту жобасынанкейін номиналды шығу қуаты 60-70 % астам емес болса, әдетте, жоба тұрақты болып саналады. 100 % залалсыздық шегін құндылықтарын жақындығы, әдетте, осы қадамда өнімдеріне сұраныстың ауытқуына жобаның тұрақтылығын болмауы индикативтік болып табылады.

Шығындар деңгейінде залалсыздық шегін анықтау, әдетте инвестициялық шығындарды өтеу, қарыз беру бойынша сыйақы үшін төлемдері енгізілген жоқ, дегенмен, әрбір қадамда залалсыздық нүктесінің тіпті қанағаттанарлық құндылықтаржобаның (оң NPV) тиімділігіне кепілдік бермейді.

Бұдан басқа, барлық кешенді талдау жүргізуге мүмкіндік бермесе, өзара байланысты болады, себебі бұл әдіс бойынша тәуекелдің дәрежесін сипаттауы параметрлеріне байланысты нақты жобаның әрбір көрсеткіші шекті деңгейінің тұрақтылығының ғана көрсеткіші болады (өндіріс көлемін және т.б.).

Сценарийлерді талдауәдіс (формализацияланған екі ұштылықтарды сипаттау әдісі) – бұл жобаны әзірлеушілердің пікірінше, бастапқы деректер жиынтығымен тәуекелдерді талдау және қабылдаудан басқа да бірқатар деректер жиынының, базалық деректерді қарастырады және жобаны іске асыру үрдісінде орын алуы мүмкін. Таңдау кезінде техникалық менеджердің сұрауымен, сценарий талдаудағы қаржы талдаушысы «жаман» көрсеткіштері ағымға мән-жайлар (кіші сату көлемі, тауар бірлігінің өзіндік құны жоғары, төмен сату бағасы және т.б.) және ол«жақсы» болып бөлінеді. Осыдан кейін, NPV жақсы және нашар шарттар кезінде есептеледі және болжамды NPV салыстырылады [4].

Сезімталдықты талдау әдістемесін жасау, бұл жобаны дамытудегенді білдіреді, ол бір уақыттағы бір-біріне қарама қарсы келмейтін (реалистік) өзгертулерге бүкіл барлық ауыспалыларды қолдану мағынасында қолданылады. Оптимистік және пессимистік сценарийлер, айнымалы ықтималдық нұсқалар (сценарийлер), өзгерістер неғұрлым ықтимал нұсқа есептеледі. Осы жаңа құндылықтарды сәйкес есептеу критерийлері NPV және IRR анықталады. Бұл көрсеткіштер негізгі құндылықтар салыстырғанда және қажетті ұсынымдарды құрайды. Ұсынымдар негізі белгілі бір «ережелер» болып табылады: үздік сценарий жобаның NPV теріс, және керісінше, егер әрі қарай қарау үшін жобаны бастартуға мүмкін емес болса, тіпті оң мән NPV жағдайда пессимистік сценарий сарапшы нашар үміттеріне қарамастан жобаның қолайлылығын айтуға мүмкіндік береді.

Сценарийлердің сезімталдығын талдау әдісі ол назарға тәуекел факторлардың өзгерістерінің бір мезгілде күшіне пайдалануға болады, өйткені әдіс негізгі теңсіздікті меңгеруге мүмкіндік береді. Негізгі кемшіліктері болып келесілер табылады:

- жеткілікті көп ақпаратты өңдеу және талдау жөніндегі жұмыстардың көлемін орындауқажеттілігі үшін әрбір даму сценарийіне ықтимал іріктеу;

- жобаның (құндылықтар NPV дискретті жиынтығы) тек бірнеше ықтимал нәтижелерін қарастыру, дегенмен шын мәнінде мүмкін болатын нәтижелерінің саны шектелмеген;

- түрлендіруге келетін айнымалылар санының шектеулігі;

- объективті айқындау әдісін пайдалану мүмкін болмаса, демек, дамыту және олардың пайда болу ықтималдығы сценарий жекелік ықтималдықтардың тағайындау сол немесе өзге сценарийлерді таңдауболып табылады.

Егер сценарийлердің даму барысының көптеген нұсқалары болатын болса, дегенмен олардың ықтималдығы бағаланай алмаса, инвестициялық жобаны таңдауда келесі ойындар әдісі қолданылады, әсіресе:

- Лаплас өлшемі (Байеса өлшемі) – егер оқиғалардың даму сценарийі белгісіз болса, онда олардың барлығы тең болжамды деп есептеледі. Жобаны іске асыруда орташа мәнді қабылдаймыз. Өлшемнің басты кемшілігі-тиісінше олардың әрқайсысының ықтималдығы да берілуі мүмкін бағаланатын баламаларды бір ғана міндетіне түрлі салыстырмалы болуы болып табылады;

- Maximax өлшемі – ең жақсы көзқарастағы өлшем, бірақ оны іске асыру ықтималдығы өте жоғары емес, оның сенімділігін бейім жақтағы өлшемі әдетте сценарийлерге арналған ықтимал. Инвестициялықшешімдіқабылдағанкездесыртқыортаныңқолайсыздамуыменбайланыстытәуекелдіескермейді;

- Maximin өлшемі (Вальд өлшемі, мұқият байқаушы, пессимизм өлшемі) – жобаның тиімділігі пессимистік көзқарастан бағаланады. Нашар ықтимал сценарий кепілді пайда беретін опцияны таңдайды жәнеинвестордың тәуекелін азайту үшін қолданылады, бірақ ол пайдаланылған жағдайда, көптеген инвестициялық жобалар жоғары тиімді емес, яғни олар негізсіз бас тартатын болады. Сонымен қатар, тәуекел деңгейі аяқталмаған жоғары шығындар мен неғұрлым қолайлы жағдайда өте үлкен қор құруға әкелуі мүмкіншілігін азайту үшін берілген.Бұл әдіс жасанды жобаның тиімділігін төмендетеді, сондықтан ол кепілдік нәтижеге қол жеткізу үшін қажеттілігі туындаған кезде оны пайдалануға тиісті болып табылады;

- Minimax критериі (Сэвидждың өлшемі, өкінішті азайту өлшемі) – Maximin өлшеміне қарағанда, жоғалған пайдаға туралы өкінішті азайту, сондай-ақ шығындарды азайту бойынша көңіл аударады. Өкініш – (шешім қабылдау үшін) ең жақсы мемлекетке қатысты қоршаған ортаны ағымдағы жай-күйі бойынша шешу пайдалылығы өзгеруіне тең саны (нәтиже). Бұл өлшем көп пайда үшін ақылға қонымды тәуекел үшін мүмкіндік береді. Тұрлаусыздық шартында бұл әдісті қолдану тек қана кездейсоқ шығын фирманың түбегейлі күйреуіне әкелмейтіндігіне сенімділік бар болған жағдайда қолдану жөн;

- Гурвица белгісі пессимизм-оптимизм арасындағы теңгерімді белгілейді және желілік амал Maximax бұрышты дөңес Maximin өлшемдері арқылы орнатылады. Барлығы осы әдісті пайдалану кезінде оның көптеген оқиғалардың дамуы екі ИПj болатын ең төменгі және ең жоғары тиімділігі жеткілікті (ДК – инвестициялық жоба) инвестициялық үрдісіне болжамды сценарийлер таңдалады. Оңтайлы инвестициялық жобаны таңдау NPV көрсеткіші бойынша мынадай формула бойынша жүзеге асырылады

![]() , (13.10)

, (13.10)

мұнда, ![]()

![]() – қарастырылған сценарийлер бойынша ең аз және ең көп интегралды нәтиже;

– қарастырылған сценарийлер бойынша ең аз және ең көп интегралды нәтиже;

![]() – тиімділіктің белгісіздігін ескеру үшін арналған көрсеткіш, ол тұрлаусыздық шарттарында белгілі шаруашылық субъектісіне сай жүйені көрсетеді (0,3 деңгейінде қабылдаған жөн).

– тиімділіктің белгісіздігін ескеру үшін арналған көрсеткіш, ол тұрлаусыздық шарттарында белгілі шаруашылық субъектісіне сай жүйені көрсетеді (0,3 деңгейінде қабылдаған жөн).

Айқын көрсетілген бейімділік болмаған жағдайда λ 0,5-ке тең. Ал нөлге тең болған жағдайда (Вальда нүктесі) Гурвица көрсеткіші максиминды көрсеткішпен сәйкес келеді, λ бірге тең болған жағдайда максимаксты көрсеткішпен сәйкес келеді.

Жоғарыда қарастырылған әдістердің жалпы жетіспеушілігі ойындар теориясы әдістерін шектеулі екендігі, болжамды жалпы дамусценарийлер саны шектеулігінен (әсіресе қоршаған орта күйінен) тұрады.

Шешімдер ағашы әдісі сценариялық талдау жүргізуде қосалқы сайман ретінде қолданылады. Көп нұсқалы серпінінің болжамын құруға негізделген, шешімдер қабылдау мүмкіндігін инвестициялық жобаны іске асыру барысын өзгертетін сыртқы ортаның ұйымның өзін көздейді. Ол кез келген уақытта қабылданған шешімдер, алдыңғы шешімдерге тәуелді болып табылады және өз кезегінде одан әрі дамыту үшін сценарийлерді анықтау жағдайларда пайдаланылады.

Шешімдер ағашы – желілік сызбалар, оның әрбір бұтағы балама нұсқаларды немесе жай-күйдегі ортаны дамытуды білдіреді. Сценарий жүргізу кезінде желілік кестесі көрсетіледі, содан кейін сол немесе өзге де оқиғалардың басталу ықтималдығы таратқан болжамды нәтижелерге есептеу жүргізіледі.

Бұл әдісті практикалық пайдалану кезінде оның негізгі кемшіліктері:

- зерттеліп отырған шешімдер «ағашының» өлшемдері зор болған жағдайда тек қана тиімді шешім ғана емес, берілген мағлұматтарды да анықтау өте қиынға түседі;

- ықтималдықты тағайындау барысында тым жоғары субъективизм.

Имитациялық үлгілеу (статистикалық сынақ әдісі немесе Монте-карло тәсілі) базасында ықтималдық теориясы мен сценарийлерді талдау сезімталдығын талдау әдістерін қосылысын білдіреді. Бұл өте күрделі компьютерлік әдістемені іске асыру ғана болып табылады. Тәуекелдерді бағалау және есепке алу әдісімен инвестициялық шешімді қабылдаған кезде неғұрлым қуатты қиынға соғады.

Жалпы жағдайда, Монте-Карло имитациялық модельдеуі - рәсім кез келген қаржы индикаторын (мысалы, NPV) анықтау үшін математикалық модель, модельдеу бірқатарына жататыны арқылы компьютерді пайдаланып жұмыс істейді. Оның орнына компьютерлік модельдеу әдісі жеке сценарий (үздік, ең нашар – іс) құру, олардың ықтималдығы бөлу негізінде параметрлерін жобаның (факторлар, айнымалылар) ықтималды құрамаларынан жүздегенін жасайды. Анықталған бөлу ықтималдары құндылықтарды кездейсоқ таңдау айнымалы арасында белгілі немесе болжамды қарым-қатынастар корреляциясының болуын бұзбайды, сондықтан модельдеу жүзеге асырылады. Әрбір комбинация өзінің NPV мәнін береді және конъюнкция талдаушы жобаның мүмкін болатын нәтижелерінің ықтималдықтары алынады.

Теориялық тұрғыдан әдістің артықшылықтары – бұл жоғарыда сипатталған әдістерді салыстырғанда ықтималдығын ең дәл және ақылға қонымды бағалауларды береді.

Кемшіліктері:

- Монте-Карлоәдісі бойынша алынатын нәтижелер инвестициялық жобаның кіріс айнымалыларының түрлеріне байланысты және оның мүмкіншіліктерін үлестіру заңдылықтарына жоғары сезімталдығы (осалдығы);

- көп жағдайда, сарапшылар макро және микро ортадағы негізгі айнымалылардың вариация өлшеумен айналысады, себебі қазіргі заманғы бағдарламалық ықтималдық бойынша бөлу және кіріс айнымалы ондаған корреляция заңдарын қабылдауға мүмкіндік болғанына қарамастан, бұл ретте практикалық ғылыми-зерттеу, оларды бағалауға сенімділігі, әдетте мүмкін емес, әсіресе экономиканың нақты бірегей инвестициялық жобалар үшін, ықтималдығы мен айнымалылар арасындағы статистикалық қарым-қатынастардың бөлу заңдары таңдалған сапалы статистикалық ақпарат алу үшін субъективті болып табылады;

- бағалауда дәлдігі дұрыс инвестициялық шешімдер қабылдауға, демек, (мысалы, шамадан немесе жобаның тәуекелін дұрыс бағалалау) алынған нәтижелерді елеулі қателерге әкелуі мүмкін және оның негізінде жатқан жорамалдар мен кіріс айнымалы бухгалтерлік қарым-қатынас сапасына байланысты.

Дисконттау мөлшерлемесін түзеті әдісі (тәуекел үшін сыйақы) келешектегі ақша ағымын қазіргі кезде жоғары мөлшерлеме бойынша жоғары тәуекелді ескеруді қарастырады. Әдетте, түзету мәні бойынша тәуекелдердің үш түрі қарастырылады, олар инвестициялық жобаны жүзеге асырумен байланысты:

- елдік тәуекел – сарапшылармен бағаланады;

- жобаға қатысушылардың сенімділік тәуекелі – жобаның әрбір жеке мүшесімен сараптамалық анықталады, жобаның ұйымдастырушылық және экономикалық механизмін зерттеу деңгейіне байланысты;

- жобамен көзделген табыстарды алмау тәуекелі – жобаны дәлелдеу және жобаны техникалық жүзеге асыруын ескере отырып анықталады, жобалық шешімдерін толық зерттеуі, қажетті ғылыми-зерттеу және тәжірибелік-конструкторлық бөлімі және өкілетті нарығын зерттеуінің болуы. Шамаланған түзетулер 13.1-кестеде берілген.

13.1-кесте – Жобамен көзделген табыстардың алу тәуекелін түзетудің шамаланып алынған мәні

|

Тәуекел мәні |

Жоба мақсатының мысалы |

Тәуекелге түзету мәндері, % |

|

Төмен |

Техника меңгеру негізінде өндірісін дамытуға арналған инвестициялар |

3-5 |

|

Орташа |

Қолданыстағы өнімдердің сатылымын арттыру |

8-10 |

|

Жоғары |

Жаңа өнімнің өндірісі және маркетинг |

13-15 |

|

Өте жоғары |

Ғылыми-зерттеу және инновациялық инвестициялар |

18-20 |

Әдіс кемшіліктері:

- жоба тиімділігін ақтаусыз арттыру;

- субъективтілік;

- факторлардың өзара байланыстығын ескермеу.

Жоба тәуекелдерін сандық талдау әдістерінің, айтып кеткендей, ең жиі кездесетіні сезімталдық (осалдық) талдауы, сценарийлер талдауы және Монте-Карло әдісі бойынша тәуекел мен қауіп-қатерлерді имитациялық үлгілеу.

Бірақ іс жүзінде барлық тәуекелдерді талдау әдістері жобаның жалпы бір кемшілік бар екенін назарда ұстаған жөн: жобаның үлгісі бар, бұл жобаның нақты ортаға көптеген талдау үшін қолжетімді алғышарттар ықшамдайтын жобаның нақты ортасын бұрмалайды.

Инвестициялық тәуекелдерді төмендету жолдары. Инвестициялық тәуекелдерді басқаруда келесі шаралар қолданылады: әдетте олар тәуекелдерді шешу құралдарынан және тәуекел деңгейін төмендету амалдарынан тұрады. Тәуекелдерді шешу құралдары: оларды болдырмау, тәуекелді қалдыру, тәуекелді табыстау, тәуекел деңгейін төмендету болып табылады [18].

Тәуекелден қашу тәуекелмен байланысты шаралардан жалтару дегенді білдіреді. Дегенмен тәуекелден қашу инвестор үшін табыстан бас тарту болып табылады.

Тәуекелді ұстап қалу – тәуекел қалдыру, яғни оның жауапкершілігін инвесторға тарту.

Тәуекелді табыстау дегеніміз-инвестор тәуекел үшін жауапкершілікті басқа тұлғаға тапсыруы, мысалы сақтандыру компаниясына.

Тәуекелдерді төмендету – шығын ықтималдығын және сомасын азайту. Қатерін азайту үшін ең көп тараған болып табылатын әр түрлі әдістер берілген: әртараптандыру, таңдау және нәтижелері туралы қосымша ақпарат алу, шектеу (лимиттеу), өзін-өзі сақтандыру және сақтандыру болып табылады.

Әртараптандыру деп инвестициялық жобалардың кең және әртүрлілігіне қол жеткізгенде ғана емес, табыс қарқындылығы мен тәуекелділіктің қолайлы деңгейі арасында орналасқан өзара әрекеттестік кезінде инвестициялық жобаларды іріктеу құрамаларынан саналы түрде таңдау.

Инвестициялық қауіп-қатерлерді төмендету үшін келесі факторлар маңызды болып табылады: ақпараттың толықтығы мен дұрыстығы, себебі оларға негізделіп инвестициялық шешімдер қабылданады. Барлық ақпараттар, олардың табу көзіне байланысты келесі түрлерге бөлінеді:

- ресми, ашық жарияланған көздерден алынған ақпарат (статистикалық жинақтар, газеттер, журналдар, мемлекеттің экономикалық және әлеуметтік саясаты және т.б.);

- жабық арналар арқылы алынған ақпарат;

- статистикалық және өзге де ақпаратты өңдеу және талдау арқылы алынған ақпараттар.

Шектеу (лимиттеу) – айтарлықтай компанияның қаржылық жағдайын орындамаған жағдайда белгілі бір операцияларды жүзеге асыруға қазір қаражат рұқсат етілген ең жоғары мөлшерін белгілеу. Тәуекел дәрежесін төмендету – банктердің несие беру кезінде, тауарларды несиеге сату кезінде қолданылады, сонымен қатар өнеркәсіптік кәсіпорындарымен капиталды сату, қарыз беру, қаражат салу сомасын айқындау, сондай-ақ басқа да жағдайларда қолданылады және өте маңызды шара болып есептеледі.

Сақтандыру мен өзін-өзі сақтандыру тәуекел деңгейін төмендету бойынша маңызды шара болып табылады.

Сақтандыру – белгілі жағдайларда (сақтандыру жағдайлары) қорлардың есебімен субъектілерді иеленушілердің мүліктік мүддесін ақшалай қорғау. Бұл ақшалай қорлар иеленушілердің сақтандыру жарна төлемдерінен құралады (сақтандыру сыйлықақысы).

Өзін-өзі сақтандыру дегеніміз-кәсіпкер сақтандыруды сақтандыру компанияларынан сатып алудан қарағанда өздігінен сақтану шешімі. Осылайша ол сақтандыру бойынша шығындарын үнемдейді.

Өзін-өзі сақтандыру – сақтандыру (резервтік) қорларын құру децентрализациялаңған заттай және ақшалай нысанын білдіреді, әсіресе, оның өзін-өзі сақтандыру тікелей шаруашылық қызмет субъектісі сол тәуекелге душар болған кезде.

Тәуекел дәрежесін төмендетудің ең тиімді тәсілі – кәсіпорынды (ұйымды) оның жұмыс істеу сәттен бастап және кейінгі кезеңдері ең басты құзыретті қабылдауды қоса алғанда басқару.

Хеджерлеу – заң орнатушы ықтимал шығындардың оқиғаларынан сақтандыру нысанын білдіреді, яғни мәміле жасасу арқылы сақтандыру.

Әртараптандыру – тәуекелін төмендету үшін пайдаланылатын әдіс, ол жобаға қатысушылар арасындағы тәуекелді бөлісу [18].

Тәжірибелік тапсырмалары

1.Сұрақтарға жауап беріңіз.

Инвестициялық жобаның тәуекелін бағалауға арналған модельдеу моделінде не талданады, бұл не? Сезімталдықты талдау әдісі қандай? Оны жүзеге асыру кезектілігін сипаттаңыз.

2.Есепті шешу

Есеп 1

Компанияның инвестициялық портфелі жылдық кірісті қамтамасыз ететін келесі активтерден тұрады.

|

Активтер |

Инвестиция көлемі, мың. дол. |

Сыйақы мөлшері, % |

|

Депозит |

200 |

15 |

|

Мемлекеттік облигациялар |

600 |

12 |

|

Корпоративтік облигациялар |

500 |

16 |

|

Акциялар |

800 |

18 |

|

Мүлік |

400 |

16 |

Бүкіл портфельдің кірістілігін анықтаңыз. Портфельді қайтаруды көбейту үшін инвестор қай активті таңдауы керек?

Егер бір жылдан кейін инвестор акцияларды сатуды және түскен қаражатты қалған объектілер арасында тең бөлуді жоспарласа, инвестициялық портфельдің кірісін анықтаңыз.

Есеп 2

Кестеде инвестордың бағалы қағаздар портфелі көрсетілген.

|

Эмитент |

Инвестиция көлемі, млн. теңге |

b-коэффициент |

|

Электроэнергия компаниясы |

12 |

1,8 |

|

Мұнай компаниясы |

10 |

1,4 |

|

Кондитерлік одақ |

6 |

0,9 |

|

Телекомпания |

6 |

1,1 |

|

Металлургия кәсіпорны |

16 |

1,4 |

|

Фармацевтикалық концерн |

8 |

1,6 |

Ұсынылған опция үшін b коэффициентін есептеп, портфельдің тәуекелін бағалаңыз.

Есеп 3

Инвестор келесі инвестициялық портфельді қалыптастырады.

|

Эмитент |

Портфельдегі үлесі, % |

b-коэффициент |

|

1 |

15 |

0,8 |

|

2 |

25 |

1,0 |

|

3 |

10 |

0,9 |

|

4 |

35 |

1,4 |

|

5 |

15 |

1,8 |

b-коэффициенттіанықтаңыз.

Біраз уақыттан кейін инвестор портфолио құрылымын өзгерту және қолда бар қаражатты портфельдің құрамына кіретін активтер арасында бірдей бөлу туралы шешім қабылдаған жағдайда, инвестициялық портфельдің тәуекелін анықтаңыз.

Инвестициялық портфельдің екі нұсқасын инвестициялардың икемділігі тұрғысынан салыстырыңыз және егер инвестор іздейтін болса, опционның қайсысы қолайлы екенін анықтаңыз.

Есеп 4

Сақтандыру компаниясы инвестициялау үшін кестеде көрсетілген нысандарды таңдайды.

Егер В инвестор үшінжылдық 16 %-дан кем емес портфельдің жалпы кірісіне қолжеткізуге мүдделі болса, ал asset-коэффициент 1,2-ден аспауы керек болса, В активі үшін кірістіліктің минималды мөлшерлемесі мен тәуекелдеңгейін (b-коэффициент) анықтаңыз.

|

Инвестиция нысандары |

Портфельдегі үлесі |

табыс, % |

тәуекел (b) |

|

А |

0,3 |

14 |

1,2 |

|

Б |

0,1 |

15 |

1,4 |

|

В |

0,2 |

? |

? |

|

Г |

0,4 |

18 |

0,8 |

Өздік жұмыстардың тапсырмалары

1 Инвестициялық тәуекелдерді басқару әдістерін қарастырыңыз (кесте жасаңыз, бір бағанға инвестициялық тәуекелдерді сипаттаңыз және оларды басқарудың әдістерін немесе оларды екінші жолда азайту жолдарын жазыңыз).

2 Венчурлық инвестициялар және олардың қауіптері, тәуекелдерді азайту әдістері.