Лекция 2.1

Анализ бухгалтерского баланса

Анализ активов бухгалтерского баланса предприятия

Наиболее информативной формой финансовой отчетности для анализа и оценки финансового состояния организации считается бухгалтерский баланс. Бухгалтерский баланс – способ обобщенного отражения в стоимостной оценке состояния активов предприятия и источников их образования на определенную дату. По своей форме он представляет собой таблицу, в которой, с одной стороны (в активе), отражаются средства предприятия, а другой стороны (в пассиве) – источники их образования. Иными словами, баланс отражает состояние имущества, собственного капитала и обязательств организации на определенную дату. Кроме того, он позволяет оценить эффективность размещения капитала организации, его достаточность для текущей и предстоящей хозяйственной деятельности, оценить размер и структуру заемных источников, а также эффективность их привлечения.

В соответствии со стандартом бухгалтерского учета и методическими рекомендациями по составлению финансовой отчетности бухгалтерский баланс по горизонтальной форме содержит следующие показатели: активы, обязательства и капитал. Принципы построения активов и пассивов следующие: активы располагаются в зависимости от степени ликвидности – от более ликвидных к менее ликвидным; пассивы – в зависимости от степени срочности платежа – от более срочных к менее срочным.

Баланс, построенный по вертикальной форме имеет пять разделов:

первый раздел – краткосрочные активы;

второй раздел – долгосрочные активы;

третий раздел – краткосрочные обязательства;

четвертый раздел – долгосрочные обязательства;

пятый раздел – капитал.

Анализ динамики состава и структуры активов баланса дают возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов. Он проводится путем сравнения величин каждой статьи за отчетный период с аналогичной величиной прошлого периода в абсолютном измерении и как соотношение указанных величин в динамике, выраженной в процентном исчислении.

Анализ бухгалтерского баланса ТОО «Сольдис-Консалтинг» начнем с его чтения. Сначала установим изменение общего итога (валюты) баланса за анализируемый период времени, то есть за 2010–2011 годы. Валюта баланса является важнейшей характеристикой масштаба деятельности и степени надежности организации, служит базой для расчета индикаторов его финансового положения. Для изучения стоимости имущества организации сравним итог баланса на конец 2011 года с итогом баланса на начало 2011 года. Рост валюты баланса, если нет инфляции, показывает рост производственной мощности организации и заслуживает положительной оценки. Однако в товариществе отмечается отрицательная динамика валюты баланса. Так, валюта баланса на конец отчетного периода составила 521057 тыс. тенге, что меньше по сравнению с началом года на 95291 тыс. тенге или на 18,29 %.

Наряду с определением абсолютного изменения валюты баланса необходимо сопоставить темпы ее изменения с темпами изменения дохода от реализации продукции и валовой прибыли. Опережение темпов изменения дохода от реализации продукции и валовой прибыли говорят об улучшении использования средств в данной организации и, наоборот, отставание указанных изменений от темпов роста валюты баланса свидетельствует об ухудшении использования средств организации. В ТОО «Сольдис-Консалтинг» темп роста дохода от реализации продукции составил 119,13 %. По валовой прибыли отмечено отрицательное изменение, то есть не рост валовой прибыли, а ее снижение на 5,07 %. Темп снижения валюты баланса составил за отчетный год 84,54 %, то на 15,46 % меньше чем в прошлом году. Это свидетельствует о том, что в товариществе снижена эффективность использования собственных ресурсов.

Следующим аналитическим моментом является изучение характера изменения отдельных разделов и статей баланса. При этом следует обратить внимание на положительные изменения в таких активах баланса как остатки ценных бумаг, краткосрочных и долгосрочных финансовых инвестиций, основных средств и нематериальных активов, а в источниках формирования активов – нераспределенной прибыли.

Анализируя краткосрочные и долгосрочные активы ТОО «Сольдис-Консалтинг» можно констатировать, что имеются как положительные, так и отрицательные моменты. Положительным является наличие краткосрочных финансовых инвестиций на конец года, по сравнению с его началом. Вместе с тем, имеются и негативные моменты в имущественном положении организации. Так, сумма основных средств товарищества уменьшилась на 60150 тыс. тенге или на 12,51 %, а стоимость нематериальных активов – на 521 тыс. тенге или 81,53 %. В результате таких изменений стоимость долгосрочных активов уменьшилась на 56626 тыс. тенге или на 11,38 %.

В части краткосрочных активов также имеются отрицательные тенденции: денежные средства и их эквиваленты сократились в 8,7 раза; стоимость запасов – в 1,49 раза, что не могло отразиться на общей стоимости краткосрочных активов. Размер краткосрочных активов на конец года сократился на сумму 38665 тыс. тенге или на 32,53 %.

Более детально анализ изменений активов ТОО «Сольдис-Консалтинг» показан в таблице 5.

Таблица 5 – Анализ состава, структуры и динамики активов ТОО

|

Статьи активов баланса |

2010 год |

2011 год |

Отклонения, +;-, тыс. тенге |

Изменения за год |

|||

|

Тыс. тенге |

в % к итогу |

Тыс. тенге |

в % к итогу |

Структурные сдвиги, % |

Темп роста, % |

||

|

Денежные средства |

31732 |

5,15 |

3655 |

0,7 |

-28077 |

-4,45 |

11,52 |

|

Краткосрочные финансовые инвестиции |

_ |

_ |

198 |

0,04 |

+168 |

+0,04 |

_ |

|

Краткосрочная дебиторская задолженность |

29026 |

4,71 |

37264 |

7,15 |

+8238 |

+2,44 |

128,38 |

|

Запасы |

58102 |

9,43 |

39078 |

7,5 |

-19,24 |

-1,93 |

67,26 |

|

Итого краткосрочных активов |

118860 |

19,28 |

80195 |

15,39 |

-38665 |

-389 |

67,47 |

|

Долгосрочная дебиторская задолженность |

1437 |

0,23 |

_ |

_ |

-1437 |

-0,23 |

_ |

|

Инвестиционная недвижимость |

14718 |

2,39 |

20200 |

3,88 |

+5482 |

+1,49 |

137,25 |

|

Основные средства |

480694 |

78,0 |

420544 |

80,71 |

-60150 |

+2,71 |

87,47 |

|

Нематериальные активы |

639 |

0,1 |

118 |

0,02 |

-521 |

-0,08 |

18,47 |

|

Итого долгосрочных активов |

497488 |

80,72 |

440862 |

84,61 |

-56626 |

+3,89 |

88,62 |

|

Баланс |

616348 |

100 |

521057 |

100 |

-95291 |

_ |

84,54 |

Как видно из таблицы, размер валюты баланса сократился в результате уменьшения как краткосрочных, так и долгосрочных активов. При этом первые уменьшились на 38665 тыс. тенге или на 32,53 %, а вторые на сумму 56626 тыс. тенге или на 11,38 %.

В структуре активов также произошли изменения. Так, значительно сократилась доля наиболее мобильных активов денежных средств, что не могло не отразиться на мобильности средств ТОО. Денежные средства и их эквиваленты сократились в 8,7 раза, а их доля в общей стоимости активов на 4,45 пункта с 5,15 % до 0,7 %.

Удельный вес запасов ТОО сократился с 9,43 % до 7,5 %, то есть на 1,73 пункта.

Вместе с тем, размер краткосрочной дебиторской задолженности увеличился за год на 8238 тыс. тенге или на 28,38 %. Доля данной статьи в валюте баланса также возросла на 2,44 % с 4,71 % до 7,15 %.

Структурные изменения присутствуют и по второму разделу актива баланса. Так, доля основных средств увеличилась на 2,44 %, несмотря на отрицательное абсолютное отклонение по данной статье.

Возросла сумма инвестиционной недвижимости, абсолютный прирост по ней составил за год 5482 тыс. тенге или 37,25 %. Удельный вес статьи в составе активов также увеличился на 1,49 %.

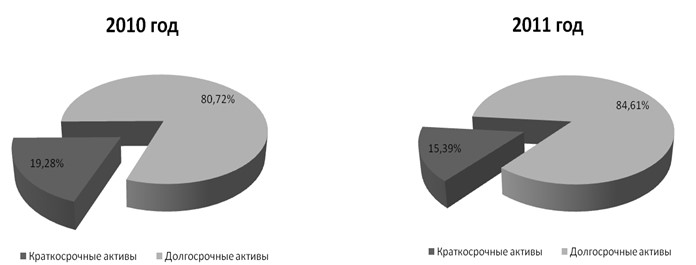

Доля долгосрочных активов в валюте баланса увеличилась на 3,89 пункта – с 80,72 % до 84,61 %, а в целом размер долгосрочных активов уменьшился на 11,38 пункта.

Соотношение краткосрочных и долгосрочных активов и на начало и на конец года было в пользу вторых. Так, доля краткосрочных активов на начало года составляла 19,28 %, на конец года – 15,39 %. Соответственно доля долгосрочных активов составила 80,72 и 84,61 единиц.

Наглядность проведенного анализа обеспечена графическим представлением произошедших изменений в составе и структуре активов товарищества (рисунок 9).

Следующим этапом аналитической работы является исследование изменений, произошедших в пассиве бухгалтерского баланса товарищества, так как именно они служат основными источниками формирования имущественного положения предприятия.

Данному исследованию посвящен следующий вопрос данного пособия.

Рисунок 9 – Состав и структура имущества товарищества

Анализ пассивов бухгалтерского баланса предприятия

Следующим действием аналитической работы является анализ источников образования активов предприятия.

Увеличение размера имущества предприятия может осуществляться за счет собственного и заемного капитала, соотношение которых определяет его финансовую устойчивость.

В пассиве бухгалтерского баланса находятся источники формирования активов организации. Они могут быть собственными и заемными и располагаются в следующих разделах баланса:

- третий раздел «Краткосрочные обязательства»;

- четвертый раздел «Долгосрочные обязательства»;

- пятый раздел «Капитал».

Первые два раздела представляют собой заемные средства, а третий – собственный капитал.

В процессе анализа необходимо:

- изучить состав, структуру и динамику источников формирования капитала предприятия;

- установить факторы изменения его величины;

- определить стоимость отдельных источников привлечения капитала и его средневзвешенную цену, а также факторы изменения последней;

- оценить уровень финансового риска (соотношение собственного и заемного капитала);

- оценить произошедшие изменения в пассиве баланса с точки зрения повышения уровня финансовой устойчивости предприятия;

- обосновать оптимальный вариант соотношениия собственного и заемного капитала.

Капитал – это средства, которыми располагает ТОО для осуществления своей деятельности с целью получения прибыли.

В процессе анализа устанавливают не только фактический размер собственного и привлеченного капитала, но и определяют долю каждого в общей сумме капитала. Основным источником финансирования деятельности предприятия служит собственный капитал. В него входят уставный капитал, резервы, эмиссионный доход и нераспределенная прибыль (убыток) отчетного периода и прошлых лет. Долю собственного капитала в валюте баланса в специальной литературе называют по-разному – коэффициент собственности, коэффициент независимости, коэффициент автономии, но суть его одна: по нему судят, насколько предприятие независимо от заемных источников финансирования и способно маневрировать собственными средствами. Он определяется как отношение собственного капитала ко всему авансированному капиталу. Рост его говорит об увеличении финансовой независимости предприятия и снижении риска финансовых затруднений в будущем.

В таблице 6 произведен детализированный анализ наличия, состава, структуры и динамики заемного и собственного капитала ТОО «Сольдис-Консалтинг».

Таблица 6 – Анализ изменений авансированного капитала ТОО «Сольдис-Консалтинг» за 2010–2011 годы

|

Показатели |

2010 год |

2011 год |

Изменения за год |

Структурные сдвиги, пункты |

|||

|

Тыс. тенге |

в % к итогу |

Тыс. тенге |

в % к итогу |

Структурные сдвиги, % |

Темп роста, % |

||

|

Авансированный капитал |

616348 |

100 |

521057 |

100 |

-95291 |

84,54 |

_ |

|

В том числе: |

|||||||

|

Собственный капитал |

290816 |

47,18 |

271561 |

52,12 |

-19255 |

93,34 |

+4,94 |

|

В том числе: |

|||||||

|

Выпущенный капитал |

100001 |

16,22 |

100001 |

19,19 |

_ |

100 |

+2,97 |

|

Эмиссионный доход |

57800 |

9,38 |

53100 |

10,19 |

-4700 |

91,87 |

+0,81 |

|

Выкупленный капитал |

26064 |

4,23 |

17206 |

3,3 |

-8858 |

66,01 |

-0,93 |

|

Резервы |

63500 |

10,3 |

57440 |

11,02 |

-6060 |

90,46 |

+0,72 |

|

Нераспределенная прибыль |

43451 |

7,05 |

43814 |

8,41 |

+363 |

100,84 |

+1,36 |

|

Заемный капитал |

325532 |

52,82 |

249496 |

47,88 |

-76036 |

76,64 |

-4,94 |

|

В том числе: |

|||||||

|

Обязательства по налогам |

21012 |

3,41 |

20872 |

4,0 |

-140 |

99,33 |

+0,59 |

|

Краткосрочная кредиторская задолженность |

50597 |

8,21 |

76804 |

14,74 |

+26207 |

151,8 |

+6,53 |

|

Прочие краткосрочные обязательства |

11454 |

1,86 |

2691 |

0,52 |

-8763 |

23,49 |

-1,34 |

|

Долгосрочная кредиторская задолженность |

142000 |

23,04 |

100129 |

19,22 |

-41871 |

70,51 |

-3,82 |

|

Прочие долгосрочные обязательства |

100469 |

16,3 |

49000 |

9,4 |

-51469 |

48,77 |

-6,9 |

Источники формирования активов ТОО «Сольдис-Консалтинг» за отчетный период сократились на 95291 тыс. тенге или на 15,46 %. Данное сокращение вызвано на 79,8 % уменьшением заемного капитала и на 20,2 % уменьшением собственного капитала.

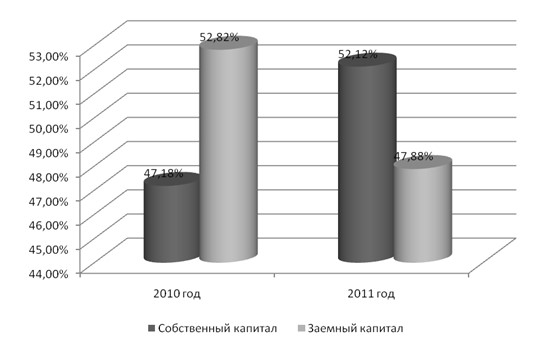

Положительным сдвигом в структуре капитала товарищества является возрастание доли собственных средств – с 47,18 % до 52,12 % и сокращение доли заемных средств – с 52,82 % до 47,88 %.

Более наглядно соотношение собственного и заемного капитала представлено на рисунке 10.

Рисунок 10 – Структура капитала товарищества

Анализ независимости ТОО «Сольдис-Консалтинг» проведем по следующим показателям: коэффициентам автономии, зависимости и обеспеченности товарно-материальных запасов источниками их формирования.

Коэффициент автономии или собственности за отчетный период увеличился на 0,049 пункта – с 0,472 до 0,521, тем самым достигнул нормативного уровня, равного 0,5.

Обратный показатель коэффициента автономии – коэффициент зависимости составил на начало отчетного периода 0,528, а на конец года сократился до 0,479, что говорит о повышении устойчивости финансового положения организации.

Таким образом, можно сделать вывод о том, что имущество ТОО «Сольдис-Консалтинг» сформировано наполовину за счет собственных средств и заемных источников.

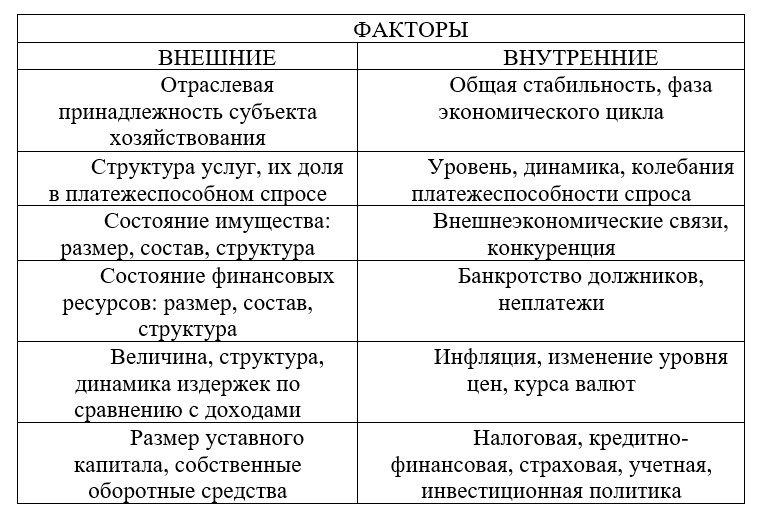

Финансовая устойчивость предприятия – одна из важнейших характеристик его финансовой деятельности. На уровень финансовой устойчивости оказывают влияние различные факторы. Классификация факторов представлена на рисунке 11.

Рисунок 11 – Основные факторы, влияющие на финансовую устойчивость

Сущность оценки финансовой устойчивости предприятия заключается в оценке обеспеченности запасов и затрат источниками их формирования. Степень финансовой устойчивости есть причина определенной степени платежеспособности предприятия. Обобщающим показателем финансовой устойчивости является излишек или недостаток источников формирования запасов и затрат. Финансовая устойчивость характеризуется финансовой независимостью, способностью маневрировать собственными средствами, достаточной финансовой обеспеченностью бесперебойности основных видов деятельности, состоянием производственного потенциала.

Под финансовой устойчивостью предприятия нужно понимать такое состояние его финансовых ресурсов, при котором обеспечиваются самофинансирование производственных затрат и платежеспособность.

Финансовую устойчивость предприятия классифицируют в разрезе следующих типов:

- абсолютная устойчивость финансового положения возникает тогда, когда собственный оборотный капитал больше чем размер запасов;

- нормальная устойчивость финансового положения, это превышение стоимости запасов над собственными оборотными средствами, но меньше общей величины источников формирования запасов;

- неустойчивое финансовое положение – стоимость запасов превышает общую величину их формирования;

- кризисное финансовое положение – нехватка общей величины источников формирования запасов, а также наличие займов, не погашенных в срок, просроченной кредиторской задолженности и регулярных неплатежей.

Кризисное положение классифицируется по трем степеням:

- первая степень – наличие просроченных ссуд банкам;

- вторая степень – наличие просроченной задолженности поставщикам за товары и услуги;

- третья степень – наличие, кроме того, недоимки в бюджеты, что граничит с банкротством.

Для характеристики финансового положения организации проведена оценка обеспеченности ТОО «Сольдис-Консалтинг» собственным оборотным капиталом, так как именно он достоверно характеризует тип финансовой устойчивости организации. Расчет собственных оборотных средств произведен в таблице 7.

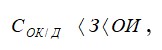

Из приведенных данных в таблице 6 можно сделать следующий вывод. В ТОО «Сольдис-Консалтинг» на начало года имелись в наличии собственные и долгосрочные источники формирования товарно-материальных запасов в размере 35797 тыс. тенге, однако их недостаточно для нормальной устойчивости финансового положения организации, так как не соблюдается следующее неравенство:

где СОК/Д – собственные и долгосрочные источники формирования товарно-материальных запасов;

З – товарно-материальные запасы;

ОИ – общая величина нормальных источников формирования товарно-материальных запасов.

Таблица 7 – Обеспеченность товарно-материальных запасов нормальными источниками их формирования ТОО

|

Показатели |

2010 год |

2011 год |

Изменения, +;- |

|

Собственный капитал |

290816 |

271561 |

-19255 |

|

Долгосрочные активы |

497488 |

440862 |

-56626 |

|

Наличие собственного оборотного капитала |

-206672 |

-169301 |

-375973 |

|

Долгосрочные обязательства |

242469 |

149129 |

-228340 |

|

Наличие собственных и долгосрочных источников формирования товарно-материальных запасов |

35797 |

-20172 |

-55969 |

|

Краткосрочные кредиты и займы |

- |

- |

- |

|

Общая величина нормальных источников формирования товарно-материальных запасов |

35797 |

-20172 |

-55969 |

|

Товарно-материальные запасы |

58102 |

39078 |

-19024 |

|

Излишек, недостаток собственных оборотных средств |

-22305 |

-59250 |

-36945 |

|

Излишек, недостаток собственных оборотных средств и долгосрочных источников формирования товарно-материальных запасов |

-22305 |

-59250 |

-36945 |

|

Излишек, недостаток общей величины нормальных источников формирования товарно-материальных запасов |

-22305 |

-59250 |

-36945 |

В ТОО «Сольдис-Консалтинг» данное неравенство имеет следующий вид: 35797 < 58102 > -22305, то есть имеет место недостаток общих источников формирования товарно-материальных запасов, что характеризует финансовое состояние ТОО как неустойчивое.

На конец года ситуация еще более усугубилась, так как недостаток указанных выше средств увеличился и достиг 59250 тыс. тенге.

Следовательно, финансовое положение ТОО «Сольдис-Консалтинг» можно отнести к неустойчивому типу, когда сложившаяся ситуация характеризуется неравенством: З > ОИ.

В ТОО «Сольдис-Консалтинг» на конец года это неравенство характеризуется следующими данными: 39078 > -59250.

Данное соотношение соответствует положению, когда организация для покрытия части своих запасов вынуждена привлекать дополнительные источники покрытия, не являющиеся в известном смысле «нормальными», то есть обоснованными.

Из таблицы 6 видно, что ТОО «Сольдис-Консалтинг» не имеет собственного оборотного капитала. Для осуществления своей деятельности оно смогло привлечь долгосрочные заемные средства, однако и это не исправило ситуации. Это говорит о том, что ТОО не имеет возможности маневрировать собственными средствами и находится в большой зависимости от внешних источников финансирования, что отрицательно сказалось на его финансовом положении.

Коэффициент финансовой устойчивости, исчисленный на начало года, составил 0,865, то есть выше критического (0,75) в 1,15 раза, но меньше нормативного (0,9). На конец года данный коэффициент сократился до 0,807, что также больше критического в 1,08 раза, но по-прежнему меньше нормативного. Эти данные также подтверждают неустойчивость финансового положения ТОО.

Оценка ликвидности баланса

Следующим этапом анализа устойчивости финансового положения ТОО является оценка ликвидности баланса предприятия.

Ликвидность – это один из основных показателей финансового состояния предприятия. Различают ликвидность активов и ликвидность предприятия.

Ликвидность активов – это способность активов трансформироваться в денежные средства. Степень ликвидности активов определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период трансформации, тем выше ликвидность активов. Ликвидность активов характеризует способность руководства предприятия формировать и управлять имуществом и источниками финансирования.

Ликвидность предприятия – это способность предприятия своевременно исполнять свои обязательства по всем видам платежей. Чем больше степень способности исполнения обязательств по платежам, тем выше уровень ликвидности предприятия. Уровень ликвидности зависит от вида деятельности, структуры долгосрочных и краткосрочных активов, скорости оборота средств, состава краткосрочных активов, размера и срочности оплаты краткосрочных обязательств. Для обеспечения высокого уровня ликвидности предприятие должно поддерживать определенное соотношение между превращением краткосрочных активов в денежные средства и сроками погашения краткосрочных обязательств.

Этот показатель чаще всего используется для оценки делового имиджа предприятия, его репутации и инвестиционной привлекательности.

Чем выше уровень инвестиционной привлекательности, тем выше уровень платежеспособности.

Термин «платежеспособность» несколько шире, чем ликвидность, так как он включает в себя и возможность превращения активов в денежные средства, и способность своевременно и полностью выполнять свои обязательства, вытекающие операций денежного характера.

Ликвидность баланса предприятия – это уровень обеспеченности краткосрочных активов долгосрочными источниками формирования. Ликвидность баланса предполагает изыскание платежных средств за счет внутренних источников, то есть реализации ненужных, излишних активов.

Ликвидность баланса – это необходимое и обязательное условие платежеспособности. От степени его ликвидности зависит платежеспособность.

Оценка ликвидности баланса необходима для решения таких задач, как:

- оценка достаточности средств для покрытия обязательств, сроки которых истекают в соответствующие периоды;

- определение суммы ликвидных средств и проверка их достаточности для выполнения срочных обязательств;

- оценка ликвидности и платежеспособности предприятия на основе ряда показателей.

Для анализа ликвидности активов производится группировка статей актива баланса по срокам их превращения в денежные средства, что позволяет оценить качество средств предприятия, находящихся в обороте.

Для оценки качества активов, их способности трансформироваться в денежные средства их группируют в следующие группы: абсолютно ликвидные активы и наиболее ликвидные активы, быстрореализуемые активы, медленно реализуемые активы, трудно реализуемые активы.

Первая группа (А1) включает в себя денежные средства и краткосрочные финансовые вложения.

Вторая группа (А2) включает в себя дебиторскую задолженность, по которой платежи ожидаются в течение 12 месяцев и прочие оборотные активы.

Третья группа (А3) представляет собой товарно-материальные запасы.

Четвертая группа (А4) – это долгосрочные активы и просроченная дебиторская задолженность.

Для оценки обязательств предприятия производится группировка статей пассива баланса по степени срочности их оплаты: наиболее срочные обязательства, краткосрочные обязательства, долгосрочные обязательства и постоянные пассивы.

К первой группе пассивов (О1) относят кредиторскую задолженность, прочие краткосрочные пассивы.

Ко второй группе (О2) относят краткосрочные кредиты и займы.

Третья группа пассивов (О3) включает в себя долгосрочные обязательства и займы.

К четвертой группе (О4) относят капитал предприятия с учетом убытков.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Чтобы определить ликвидность баланса необходимо сопоставить итоги вышеперечисленных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1 >= О1; А2 >= О2; АЗ >= ОЗ; А4 <= О4

Если выполняются первые три неравенства, то это влечет за собой выполнение и четвертого неравенства, поэтому в первую очередь сопоставляются итоги первых трех групп по активу и пассиву.

Четвертое неравенство носит «балансирующий» характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости, то есть наличия у предприятия собственных оборотных средств. В случае, когда одно или несколько неравенств системы имеют знак, противоположный зафиксированному, в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными обязательствами характеризует текущую ликвидность. Сравнение же медленно реализуемых активов с долгосрочными обязательствами показывает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени. Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Для оценки ликвидности и платежеспособности на текущий момент времени анализируются три основных показателя:

- коэффициент текущей ликвидности;

- коэффициент промежуточной ликвидности;

- коэффициент абсолютной ликвидности.

Последующий анализ бухгалтерского баланса проводится по показателям ликвидности баланса. С этой целью исчисляют следующие коэффициенты: абсолютной ликвидности, быстрой ликвидности и текущей ликвидности.

В ТОО «Сольдис-Консалтинг» данные коэффициенты имеют следующее значение:

- коэффициент абсолютной ликвидности на начало года имел уровень, равный 0,382, а на конец анализируемого периода – 0,038, то есть сократился в 10 раз. Это напрямую связано с сокращением денежных средств организации;

- коэффициент быстрой ликвидности на начало года составил 0,731, а на конец года – 0,41, то есть сократился в 1,78 раза;

- коэффициент текущей ликвидности составил на начало года 1,43, на конец года 0,799, то есть уменьшился в 1,79 раза и не соответствует нормативному уровню (2).

Данная ситуация требует изучения структуры баланса – удовлетворительная она или неудовлетворительная.

Для характеристики указанного критерия используются два показателя – коэффициент текущей ликвидности и коэффициент обеспеченности собственными средствами. Первый показатель должен быть не менее 2, второй – 0,1. Если показатели организации меньше указанных критериев, то структура баланса признается неудовлетворительной, а организация неплатежеспособной, как в анализируемом товариществе.

В ТОО «Сольдис-Консалтинг» коэффициент текущей ликвидности и на начало, и на конец года не соответствует нормативному, а коэффициент обеспеченности собственными средствами имеет отрицательное значение, так как имеет место недостаток собственного оборотного капитала.

Следовательно, структуру баланса ТОО «Сольдис-Консалтинг» следует признать неудовлетворительной, а само ТОО «Сольдис-Консалтинг» неплатежеспособным.

Следующим шагом в оценке несостоятельности организации является определение возможности восстановления платежеспособности, для чего необходимо исчислить коэффициент восстановления платежеспособности и коэффициент платежеспособности на отчетную дату.

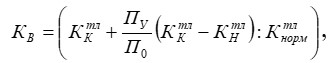

Коэффициент восстановления платежеспособности определяется по следующей формуле (59)

(59)

(59)

где КтлК – коэффициент текущей ликвидности на конец отчетного периода;

КтлН – коэффициент текущей ликвидности на начало отчетного периода;

Ктлнорм – нормативный коэффициент текущей ликвидности равный 2,0;

ПУ – установленный период восстановления платежеспособности в месяцах (шесть месяцев);

ПО – отчетный период.

Если коэффициент меньше единицы, то у предприятия нет возможности в ближайшие шесть месяцев восстановить платежеспособность.

В ТОО «Сольдис-Консалтинг» данный коэффициент составил – 0,126 (0,799 ´ 0,5 ´ (0,799 – 1, 43)): 2), то есть меньше 1, следовательно, у ТОО не реальной возможности восстановить свою платежеспособность в ближайшие полгода.

Выявленная ситуация требует проведения прогноза вероятности банкротства ТОО «Сольдис-Консалтинг». Для этого воспользуемся двухфакторной Z – моделью американского экономиста Э.Альтмана.

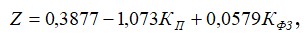

Двухфакторная модель рассчитывается по формуле (60)

(60)

(60)

где КП – коэффициент покрытия (коэффициент текущей ликвидности);

КФЗ – коэффициент финансовой зависимости (отношение заемных средств к сумме пассивов).

Для предприятий, у которых Z = 0, вероятность банкротства составляет 50 %. Если Z больше 0, то вероятность больше 50 % и постепенно возрастает с ростом Z. Ошибка прогноза с помощью этого метода оценивается интервалом: .

Подставив данные ТОО в формулу, получим следующие результаты:

- на начало года Z= 0,3877–1,073*1,43+0,0579*0,528 = - 1,12;

- на конец года Z = 0,3877–1,073*0,799+0,0579*0,479 = - 0,44.

Данные расчеты подтверждают угрозу банкротства ТОО «Сольдис-Консалтинг» на конец года вероятность, которой достаточно высока, более 50 %.

Чтобы в полном объеме определить финансовое положение организации, необходимо проанализировать формирование финансовых результатов деятельности ТОО «Сольдис-Консалтинг» и их динамику за отчетный период.