ТЕМА 11

Финансово-бюджетные методы государственного регулирования экономики

11.1 Сущность и структура государственного бюджета

11.2 Стратегия управления государственной задолженностью

11.3 Фискальная политика государства.

11.1 Сущность и структура государственного бюджета

Как экономическая категория государственный бюджет выражает денежные отношения, возникающие между государством и другими участниками общественного производства в процессе распределения и перераспределения стоимости общественного продукта путем образования централизованного фонда денежных средств государства и его использования на цели расширенного воспроизводства и удовлетворения общественных потребностей.

Бюджет воздействует на экономику через бюджетный механизм.

Бюджетный механизм – это совокупность форм и методов образования и использования централизованного фонда денежных средств государства. Регулирование экономики осуществляется путем установления количественных размеров централизованного фонда денежных средств, регламентации форм и методов его образования и использования, перераспределения финансовых ресурсов в процессе исполнения бюджета.

Таким образом, государственный бюджет – это:

- относительно самостоятельная экономическая категория;

- централизованный фонд денежных средств государства;

- инструмент воздействия на экономику через бюджетный механизм;

- основной финансовый план государства;

- юридический закон.

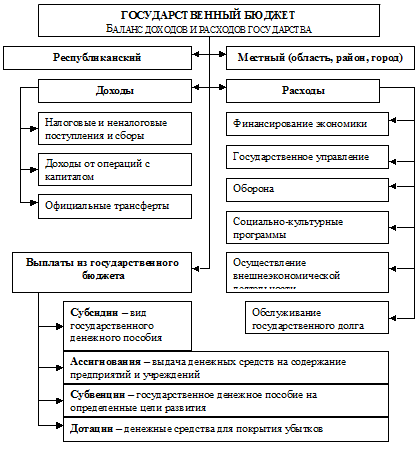

Государственный бюджет состоит из доходов и расходов. Они выражают отдельные этапы стоимостного распределения. Обе категории объективны: доходы обеспечивают государство необходимыми денежными средствами; расходы распределяют централизованные ресурсы в соответствии с общегосударственными потребностями. Состав и структура доходов и расходов зависят от направлений осуществления экономической политики.

В ряде государств применяется практика разделения расходной части государственного бюджета на бюджет текущих расходов и бюджет развития. В бюджет развития включаются ассигнования на финансирование инвестиционной и инновационной деятельности и другие затраты, связанные с расширенным воспроизводством.

Подробный перечень и группировка доходов и расходов определяется бюджетной классификацией. Бюджетная классификация – это систематизированная группировка доходов и расходов бюджета по однородным признакам, заложенных в основу всей бюджетной деятельности финансовых органов государства.

Государственный бюджет основывается на принципах:

- единства означает степень организационно-экономической централизации бюджетной системы. Единство выражается в существовании единой бюджетной системы в государстве, общей силы государственных доходов, расходов, финансовых документов, бюджетной классификации; единой методологии и организации бюджетного планирования. Задачей принципа единства является установление эффективного контроля со стороны государства за движением бюджетных средств.

- полноты означает сосредоточение в бюджете всех финансовых операций правительства, всех собираемых доходов и производимых расходов.

- реальности предусматривает правдивое отражение в бюджете финансовых операций государства, соответствие утвержденных сумм исполнению бюджетных назначений.

- гласности означает требование публиковать данные о доходах и расходах бюджета в СМИ, размерами дефицита и способами его покрытия.

Регулирующим и контролирующим инструментом бюджетно-налоговой политики является бюджетный дефицит и профицит – сложные финансово-экономические категории, в которых отражаются и проявляются пропорции бюджетной системы, взаимосвязи между потоками доходов государства и потребностями в государственном финансировании.

Бюджетный дефицит и профицит выполняет следующие функции:

- распределительную;

- фондообразующую;

- стимулирующую;

- контрольную.

Превышение доходов над расходами образует бюджетный излишек (профицит). Превышение расходов над доходами вызывает дефицит государственного бюджета.

Причины дефицита бюджета:

- Общий спад производства в народном хозяйстве страны;

- Рост издержек общественного производства;

- Чрезмерная эмиссия денег, не покрываемая товарными массами;

- Сокращение налогов в целях стимулирования экономики без соответствующей корректировки государственных расходов;

- Большие объемы финансирования военных расходов;

- Крупномасштабный оборот «теневой экономики.

Меры по снижению дефицита государственного бюджета:

- Переход от финансирования к кредитованию;

- Государственные займы;

- Ужесточение налогообложения;

- Снижение расходов по управлению государством.

Виды бюджетного дефицита (профицита):

- циклический – отражает конъюнктурные явления, неизбежные в рыночной экономике и вызван автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Поэтому одной из основных задач бюджетно-налоговой политики является создание системы встроенных стабилизаторов экономики с целью ослабления эффектов колебательных явлений как в потреблении так и в накоплении сектора домашних хозяйств, коммерческих организаций и государства.

- структурный – бюджетный дефицит возникающий вследствие необходимости осуществления крупных государственных вложений в развитие экономики или в результате чрезвычайных обстоятельств (проведение антитерростических операций, ликвидация стихийных бедствий или других чрезвычайных ситуаций)

- официальный – измеряемый дефицит

- скрытый – скрытый дефицит, обусловленный квазифискальной (квазибюджетной) деятельностью Центрального Банка, а также государственных предприятий и коммерческих банков .

К числу квазифискальных операций относятся:

- финансирование государственными предприятиями избыточной занятости и выплата ставок заработной платы выше рыночных за счет банковских ссуд или путем накопления взаимной задолженности;

- накопление в коммерческих банках, отделившихся на начальных стадиях экономических реформ от Центрального Банка, большого портфеля недействующих ссуд (просроченных долговых обязательств госпредприятий, льготных кредитов домашним хозяйствам, фирмам и т.д.). Эти кредиты выплачивают, в основном, за счет льготных кредитов ЦБ, причем портфели "плохих долгов" в переходных экономиках весьма значительны;

- финансирование ЦБ (в переходных экономиках) убытков от мероприятий по стабилизации обменного курса валюты, беспроцентных и льготных кредитов правительству (на закупки пшеницы, риса, кофе и т.д.) и кредитов рефинансирования коммерческим банкам на обслуживание недействующих ссуд, а также финансирование ЦБ сельскохозяйственных, промышленных и жилищных программ по льготным ставкам и т п.

В экономической политике выделяют следующие способы финансирования дефицита государственного бюджета.

-кредитно-денежная эмиссия (монетизация).

-выпуск займов.

-увеличение налоговых поступлений в государственный бюджет.

Источники финансирования бюджетного дефицита:

- собственные поступления (безвозвратные) ресурсов от имущества, находящегося в собственности государства и местного самоуправления;

- заемные – временно свободные ресурсы финансового рынка, носят возвратный характер, относятся на увеличение государственного долга, требуют процентных расходов по их обслуживанию.

В случае монетизации дефицита нередко возникает сеньораж – доход государства от печатания денег. Сеньораж возникает на фоне превышения темпа роста денежной массы над темпом роста реального ВНП, что приводит к повышению среднего уровня цен. В результате все экономические агенты платят своеобразный инфляционный налог, и часть их доходов перераспределяется в пользу государства через возросшие цены.

В условиях повышения уровня инфляции возникает эффект Оливера-Танзи – сознательное затягивание налогоплательщиками сроков внесения налоговых отчислений в государственный бюджет.

Нарастание инфляционного напряжения создает экономические стимулы для «откладывания» уплаты налогов, так как за время «затяжки» происходит обесценивание денег, в результате которого выигрывает налогоплательщик. В результате дефицит государственного бюджета и общая неустойчивость финансовой системы могут возрасти.

Монетизация дефицита госбюджета может не сопровождаться непосредственно эмиссией наличности, а осуществляться в других формах, например в виде расширения кредитов Центрального банка государственным предприятиям по льготным ставкам процента или в форме отсроченных платежей. В последнем случае правительство покупает товары и услуги, не оплачивая их в срок. Если закупки осуществляются в частном секторе, то производители заранее увеличивают цены, чтобы застраховаться от возможных неплатежей. Это дает толчок к повышению общего уровня цен и уровня инфляции.

Если отсроченные платежи накапливаются в отношении предприятий государственного сектора, то эти дефицита нередко непосредственно финансируются Центральным банком или же накапливаются, увеличивая общий дефицит госбюджета. Поэтому, хотя отсроченные платежи, в отличие от монетизации, официально считаются неинфляционным способом финансирования бюджетного дефицита, на практике это разделение оказывается весьма условным.

Если дефицит госбюджета финансируется с помощью выпуска государственных займов, то увеличивается средняя рыночная ставка процента, что приводит к снижению инвестиций в частном секторе, падению чистого экспорта и частично – к снижению потребительских расходов. Долговое финансирование бюджетного дефицита нередко рассматривается, как антиинфляционная альтернатива монетизации дефицита. Однако долговой способ финансирования не устраняет угрозы роста инфляции, а только создает временную отсрочку для этого роста. Если облигации государственного займа размещаются среди населения и коммерческих банков, то инфляционное напряжение окажется слабее, чем при их размещении непосредственно в Центральном Банке. Однако, последний может скупить эти облигации на вторичном рынке ценных бумаг и расширить, таким образом, свою квазифискальную деятельность, способствующую росту инфляционного давления.

В случае обязательного (принудительного) размещения государственных облигаций во внебюджетных фондах под низкие (и даже отрицательные) процентные ставки, долговое финансирование бюджетного дефицита превращается, по существу, в механизм дополнительного налогообложения. Проблема увеличения налоговых поступлений в государственный бюджет выходит за рамки собственно финансирования бюджетного дефицита, так как разрешается в долгосрочной перспективе на базе комплексной налоговой реформы, нацеленной на снижение ставок и расширение базы налогообложения. В краткосрочном периоде снижение налоговых ставок сопровождается, во-первых, снижением степени встроенной стабильности экономики; во-вторых, ростом эффекта вытеснения негосударственного сектора на фоне повышения процентных ставок, которое возникает как реакция денежного рынка на сопровождающее экономическое оживление повышение спроса на деньги при их неизменном (в целях ограничения уровня инфляции) предложении; в-третьих, возможным увеличением бюджетного дефицита из-за одновременного снижения ставок налогообложения и налоговых поступлений в бюджет в соответствии с закономерностью, описываемой кривой Лаффера.

Ни один из способов финансирования дефицита государственного бюджета не имеет абсолютных преимуществ перед остальными и не является полностью неинфляционным.

11.2 Стратегия управления государственной задолженностью

Государственный долг представляет собой своеобразный измеритель бюджетных операций, однако, в отличие от них, измеряет не потоки, а запасы денежных средств.

Государственный долг – совокупность прямых обязательств правительства перед остальной экономикой и внешним миром, аккумулированных в результате бюджетных операций в прошлом, которые должны быть покрыты им за счет бюджета в будущем.

Государственный долг подразделяется на внутренний и внешний:

-внутренний долг – это долг правительства гражданам своей страны, Центральному банку, финансовым и нефинансовым институтам в форме получения кредитов или продажи им государственных долговых обязательств;

-внешний долг – это долг иностранным государствам, фирмам организациям в результате займов в иностранной валюте, получаемых от:

международных банков развития (МБ, ЕБРР, АБР и т.д.);

иностранных правительств;

иностранных банков;

как результат покупки правительством в кредит товаров и услуг за рубежом.

Валовой государственный долг – это сумма внешнего и внутреннего государственного долга.

Причины роста внешнего долга индустриально-развитых стран (ИРС):

-изменения в движении капиталопотоков;

-особая роль доллара как международной расчетной единицы и т.п.

Долговой кризис развивающихся стран в корне отличается от внешнего долга ИРС. Здесь основную массу долга составляют внешние займы. Данная проблема носит достаточно глубокий и глобальный характер в связи с тем, что внешний долг, являясь непосредственно прямым долгом государства, может отрицательно сказываться на экономической независимости страны. В связи с этим наиболее остро встает необходимость учета и анализа динамики валового внешнего долга страны. Основной проблемой при заключении кредитных соглашений является вероятность возникновения дефолта, то есть трудности с погашением внешней задолженности. Все это обуславливает необходимость ведения четкой статистики валового внешнего долга и его анализа.

Учет основного долга и вознаграждений ведется предприятиями строго по методу начисления, вследствие чего, оценка погашения и обслуживания валового внешнего долга, особенно по части негарантированного долга, является завышенной по сравнению с фактическими расходами. Это объясняется тем, что начисленные, но подлежащие оплате в будущем платежи вознаграждения учитываются дважды: на момент начисления они указываются как расходы по вознаграждению (и одновременно увеличивают основной долг, поскольку оплаты не было) и затем, в момент оплаты – как часть расходов по погашению основного долга. То же самое происходит при реорганизации или рефинансировании долга: расходы по погашению долга отражаются по первоначальному сроку возврата, затем – по наступлению срока оплаты в соответствии с договорами по переоформлению задолженности.

В связи с этим, большинство стран, применяющие метод начисления, в оценку обслуживания не включают погашение и обслуживание краткосрочного долга. При определении валового внешнего долга целесообразно использовать абсолютные и относительные показатели.

К абсолютным параметрам относятся:

- сумма валового внешнего долга;

- объем валового внешнего долга;

- объем валового внешнего долга, исключая межфирменную задолженность;

- совокупные начисленные платежи по погашению и обслуживанию долга.

Относительные параметры внешнего долга служат индикатором потенциальных рисков, связанных с выплатой внешнего долга, и оценивают платёжеспособность и ликвидность страны, и таким образом, позволяют проводить разумную политику по управлению внешним долгом. Необходимо отметить, что анализ относительных показателей внешнего долга проводится во взаимосвязи с другими макроэкономическими показателями. Наиболее всеобъемлющим показателем является отношение внешнего долга к ВВП, поскольку он (наряду с аналогичным показателем по отношению к экспорту) определяет возможность без особых проблем обслуживать внешний долг. МБРР установлены пределы значения для каждого показателя, при превышении которых страна может оказаться в «долговой» яме.

Основными причинами увеличения государственного долга являются: увеличение государственных расходов в военное время или в периоды других социальных конфликтов.

Под управлением государственным долгом в широком смысле понимается формирование одного из направлений финансовой политики государства, связанной с его деятельностью в качестве заёмщика, кредитора и гаранта. Управление государственным долгом в широком смысле, как одно из направлений финансовой политики, находится в руках органов власти и управления государством. Именно они определяют общий объём бюджетного дефицита и, следовательно, объём займов, необходимых для его финансирования, основные направления и цели воздействия на денежное обращение, кредит, производство, занятость и целесообразность осуществления общегосударственных программ по поддержке малого бизнеса отдельных районов страны.

Под управлением государственным долгом в узком смысле понимается совокупность действий, связанных с подготовкой к выпуску и размещению долговых обязательств государства, регулированием рынка государственных ценных бумаг, обслуживанием и погашением государственного долга, предоставлением ссуд и гарантий.

Стратегия управления государственным долгом должна представлять собой комплекс мер и механизмов по оптимизации привлечения, обслуживания и погашения долговых обязательств государства.

Структура заимствования должна быть оптимальной по срокам и по портфелю. Это предполагает необходимость оптимального выбора долговых инструментов путём замены дорогих заёмных средств на более дешёвые посредством доразмещения. Во всем мире доразмещение – стандартный метод эмиссии государственных ценных бумаг, наибольшее распространение получил в США. Так, за 90-е годы в США 20% аукционов по продаже 10-летних нот и 30-летних облигаций являлись доразмещением.

Экономическая сущность доразмещения заключается в том, что:

Добавляет к старому долгу новый долг с прежними характеристиками и тем самым ослабляет опасность дробления и распыления ликвидности;

Расширяет эффективное предположение, что приводит к увеличению торговли и ликвидности.

Одним из основных элементов сбалансированной структуры займов является оптимальное соотношение государственных долговых обязательств по срокам обращения. Попытки удлинения дюрации государственных бумаг, т.е. выпуск более длинных бумаг, вступают в противоречие с задачей снижения затрат на обслуживание долга. Увеличение срока до погашения приводит к повышению процентных ставок. Временная структура долга жёстко зависит от временной структуры процентных ставок, которые учитывают, прежде всего риски дефолта и инфляционного обесценивания (если долг номинирован в национальной валюте). Эффектным решением в данном случае является выпуск длинных бумаг более высокого качества по сравнению к коротким.

Особое внимание необходимо уделять стратегии управления внешней задолженностью, которая представляет собой совокупность экономических, политических, социальных мер, а также мер по обеспечению национальной безопасности.

Политические меры заключаются в поддержании политической стабильности в стране и хороших отношений с внешними кредиторами. Социальные – в обеспечении социальной стабильности.

К числу экономических мер можно отнести следующие:

- Выкуп долга – предоставление стране должнику возможности выкупить свои долговые обязательства на вторичном рынке ценных бумаг. Выкуп осуществляется за наличные средства со скидкой с номинальной цены в пользу должника;

- Обмен долга на акционерный капитал (своп) – предоставление иностранным банкам возможности обменивать долговые обязательства данной страны на акции ее промышленных корпораций. При этом иностранные небанковские организации получают возможность перекупать эти долговые обязательства на вторичном рынке ценных бумаг со скидкой или покупки отечественных финансовых активов из этих средств. Во всех этих случаях иностранный инвестор получает «долю» в капитале данной страны, а её внешняя задолженность при этом уменьшается;

3.Замена существующих долговых обязательств новыми обязательствами(в национальной или иностранной валюте). При этом ставка процента по новым ценным бумагам может быть ниже, чем по старым, при сохранении номинальной стоимости облигаций;

4.Реструктуризация (переоформление) долга осуществляется в рамках на базе различных схем в зависимости от экономического состояния страны – должника и требований стран – кредиторов:

- частичное аннулирование долга;

- дальнейшее продление сроков долговых обязательств;

- снижение ставок процента по обслуживанию.

По одной из этих схем (так называемые Неапольские условия) должникам, если они в течение трех лет проводят в жизнь экономическую программу МВФ и МБРР, позволяется списать половину долга или так снизить проценты по нему, чтобы ежегодное обслуживание долга сократилось наполовину, а для наименее развитых стран возможно и большее сокращение долга (на 2/3). Хьюстонские условия, применяемые к странам – должникам со средним уровнем ВВП на душу населения, позволяют им проводить конверсию (обмен) части внешнего долга на акции национальных компаний или на национальную валюту.

Что касается коммерческих займов, кредитов и ссуд, то их реструктуризация у наименее развитых стран на практике шла через их выкуп с дисконтом (скидкой) самими странами – должниками с помощью Международной ассоциации развития, являющейся дочерней организацией Всемирного банка. Для стран со средним уровнем развития реструктуризация шла в соответствии с «планом Брейди» (по фамилии предложившего его в 1986г. министра финансов США). Как и в вышеупомянутых схемах, условием «плана Брейди» являлось проведение странами-должниками экономической политики, одобренной МВФ и МБРР. Согласно плану страна-должник может выкупить часть своего долга в долгосрочные государственные облигации, или обменять ее на национальную валюту с правом использования последней для покупки акций национальных компаний страны-должника. Все эти операции можно проводить одновременно, в различном сочетании и последовательности.

11.3 Фискальная политика государства

Фискальная политика – воздействие государства на экономику посредством изменения объема государственных расходов и налогообложения.

Поскольку осуществление государственных расходов означает использование средств государственного бюджета, а налоги являются основным источником его пополнения, то фискальная политика сводится к манипулированию государственным бюджетом. «Фискальный» от лат. «fiscus» - государственная казна, а «fisculis» - относящийся к казне. Часто в экономической литературе вместо понятия «фискальная политика» используют термин «бюджетно-налоговая политика».

Основными инструментами фискальной политики являются налоги и государственные расходы. Из чего следует, что фискальная политика государства регулирует финансовые потоки между секторами национальной экономики, формирует государственные фонды денежных ресурсов и обеспечивает решение социально-экономических задач.

Экономическая наука выделяет следующие виды фискальной политики:

- Дискреционная или активная – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояние платежного баланса. При дискреционной фискальной политике в целях стимулирования совокупного спроса в пери-од спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

- Недискреционная фискальная политика – автоматическое изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшение) ВНП, которое оказывает стабилизирующее воздействие на экономику.

- Стимулирующую (фискальную экспансию) политику – преодоление циклического спада экономики и предполагает увеличение государственных расходов, снижение налогов или комбинирование этих мер. В долгосрочном периоде политика снижения налогов может привести к росту бюджетного потенциала.

- Сдерживающую (фискальную рестрикцию) политику – ограничение циклического спада экономики путем ограничения бюджетных расходов (снижение бюджетного дефицита или его полная нуллификация), увеличения налогов или комбинирования этих мер. В краткосрочной перспективе это позволяет снизить инфляцию спроса ценой роста безработицы и спада производства. В долгосрочной перспективе, особенно при минимизации государственных расходов, такая политика в сочетании с жесткой ДКП и неэффективным управлением экономикой со стороны государства создает предпосылки денежного разрушения экономического потенциала.

Встроенный (автоматический) стабилизатор – экономический механизм, позволяющий снизить амплитуду циклических колебаний экономики, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов выступают: прогрессивная система налогообложения, система государственных трансфертов, система участия в прибылях.

Автоматические стабилизаторы – это факторы функционирования рыночной экономики, которые независимо от текущих решений правительства во время спада увеличивают приток, а в периоды подъема усиливают «отток». В качестве типичного встроенного стабилизатора выступает прогрессивная шкала налогообложения. Благодаря ей в периоды подъема располагаемый доход населения и перераспределенная прибыль фирм растут медленнее, чем национальный доход, и это сдерживает рост эффективного спроса. Во время спада такое налогообложение замедляет сокращение совокупных расходов.

Аналогичное воздействие на экономическую конъюнктуру оказывают системы пособий по безработице и помощи малоимущим. В периоды спада государственные расходы на эти цели возрастают, а во время подъема сокращаются без специальных решений правительства.

Государственные расходы.

Наряду с налогами важнейшим инструментом воздействия государства на развитие экономики являются государственные расходы. Через систему расходов происходит перераспределение значительной части национального дохода, осуществляется реализация экономической и социальной политики государства. Все расходы можно разделить на следующие группы:

- военные;

- экономические;

- социальные;

- внешнеэкономическую и внешнеполитическую деятельность;

- содержание аппарата управления.

В краткосрочной перспективе меры бюджетно-налоговой политики сопровождаются эффектами мультипликаторов государственных расходов, налогов и сбалансированного бюджета.

Государственные расходы оказывают непосредственное влияние на объемы национального производства и занятость населения. Подобно инвестициям, они также обладают мультипликационным или множительным эффектом, порождая цепочку вторичных, третичных и т.д. потребительских расходов, а также приводят к множительному эффекту самих инвестиций. Мультипликатор государственных расходов показывает приращение ВНП в результате приращения государственных расходов на закупку товаров и услуг:

MPG=Прирост ВНП/Прирост государственных расходов

MPG = DY /DG

Государственные расходы могут осуществляться в форме государственных закупок. Увеличение последних стимулирует спрос на товары и услуги, но оно же вызывает повышение процентной ставки, следствием чего становится сокращение спроса на товары и услуги. Эффект вытеснения – уменьшение спроса, вызванное повышением процентной ставки вследствие бюджетной экспансии.

Классификация налогов

По способам взимания разделяют налоги прямые и косвенные. Прямые взимаются непосредственно с получателей дохода или имущества. Косвенные включаются в цену товара и взимаются при продаже товаров.

По способу определения налоги подразделяют на пропорциональный, прогрессивный и регрессивный. Пропорциональный – ставка налога остается неизменной независимо от размера доходов. Прогрессивный – ставка возрастает по мере роста дохода. Регрессивный – ставка понижается по мере возрастания дохода.

По уровню бюджета – общегосударственные и местные.

По порядку использования – общие и целевые. Общие поступают в единую казну. Целевые имеют определенное назначение.

Вопросы для самоконтроля знаний

- В чем состоят регулирующие функции государственного бюджета?

- Какие способы преодоления бюджетного дефицита вы знаете?

- Дайте определение налога и налоговой системы.

- Что означает регулирующая функция налогов?

- Какова налоговая нагрузка на экономику Казахстана и перспективы ее изменения?