2 Ақша-несие саясаты: мәні, мақсаттары және құралдары

2.1 Ақша-несие саясаты және оның мәні

Монетарлық саясат (monetary policy) – бұл негізі экономикалық басқарудың құралы ретінде қолданылатын, ақшаға сұраныс пен олардың ұсынысын бақылау болып табылатын экономикалық саясат. Ақша-несие саясатының негізгі құралы – бұл ашық нарықтағы қарыз құралдарын қаржыландыру қызметі арқылы мемлекет ықпал ете алатын пайыз деңгейі (былайша айтқанда, ақшаның бағасы).

Кейнсиандықтар дәстүрлі түрде ақша-несие саясатын дөрекі (жөнсіз) құрал деп санаса, монетаристер мүлдем қарама-қарсы көзқарасты ұстанады. Шынайы өмірде үкімет инфляцияны тежейді деген үмітпен «қатаң» ақша-несие саясатын қолданады. 1980 жылдары ақша-несие саясаты АҚШ пен Англияда инфляцияны бақылау тұрақты экономикалық өсудің кілті болып табылады және инфляция деңгейі ақша массасының өсуімен анықталатындығына сенгендіктен, қолданыстағы негізгі экономикалық құралға айналды.

Монетарлық немесе ақша-несие саясаты – бұл баға деңгейінің тұрақтылығын, тұрғындардың толық жұмысбастылығын және нақты ұлттық өндірістің көлемінің нақтылы өсімін қамтамасыз ету мақсаттарында айналымдағы ақша көлеміне ықпал ететін мемлекеттің саясаты. Ақша-несие саясаты негізінен елдің орталық банкімен және ішінара мемлекеттік арнайы органдарымен жүргізіледі.

Елдегі негізгі макроэкономикалық үрдістерге (инфляцияға, экономикалық өсуге, жұмыссыздыққа, төлем балансына) ықпал ету негізінен ақша-несиелік реттеу іс-шаралары арқылы жүзеге асырылады.

Ақша-несиелік реттеу – бұл орталық банктің айналыстағы ақша массасын, несие көлемін, пайыздық мөлшерлемелер деңгейін және ақша айналымының мен қарыз капиталы нарығының басқа да көрсеткіштерін өзгертуге бағытталған нақты іс-шараларының жиынтығы.

Ақша-несие саясатының мәні мемлекетпен орталық банк арқылы іске асыратын, алдын-ала белгіленген әлеуметтік мақсаттарға, ақша ағындарын реттеу шараларына қол жеткізу үшін келісілген, өзарабайланысты шаралар кешенінмен анықталады.

Осылайша, ақша-несие саясатына тән:

- кешенділік;

- реттеушілік іс-шаралардың алуан түрлілігі;

- мұндай іс-шаралардың нақты, алдын-ала белгіленген әлеуметтік мақсаттарға жетуге бағытталуы;

- мұндай шараларды жүзеге асырылуы орталық банкпен ақша нарығының тетіктері арқылы жүргізіледі.

Ақша-несие саясаты әркез айқын, экономикалық шартталған (негізді) кескін-келбетке ие. Оның институционалдық негізін ақша нарығы және банк жүйесі құрайды, осыған байланысты ақша-несие саясаты ақша-несие саясаты арнайы мақсаттары, құралдары және экономикалық реттеудегі рөлдері бар ұйымдасқан түрдегі реттеу тетіктерін білдіреді.

Ақша-несие саясаты – бұл ақша-несие органдарының макроэкономикалық саясаты, бағалардың тұрақтылығын, тұрақты айырбастау бағамын сақтауды, қаржылық тұрақтылықты және теңгерімді экономикалық өсуді қамтамасыз етуге жағдайлар жасау секілді мақсаттарды қамтитын түпкілікті мақсаттардың үйлесуіне қол жеткізу үшін ақша нарығының жағдайлары (қысқа мерзімді пайыздық мөлшерлеме, номиналды валюта бағамы немесе банк секторының ағымдағы өтімділігі) арқылы жиынтық сұранысты басқаруға бағытталған шаралар кешені.

Ақша-несие саясатының объектлері болып ақша нарығының келесі элементтері жатады:

- ақша ұсынысы (ақша массасы);

- пайыздық мөлшерлеме;

- валюта бағамы;

- ақшаның айналу жылдамдығы және т.т.

Елдегі экономикалық жағдайға байланысты монетарлық реттеу объектісі жоғарыда аталған элементтердің біреуін немесе бір уақытта бірнешеуін қамтуы мүмкін.

Ақша-несие саясатының субъектілері болып орталық банк, сондай-ақ экономиканы мемлекеттік реттеудің басқа да өкілетті органдары – Қаржы министрлігі, Экономика министрлігі және де тікелей үкімет және парламент табылады. Атқарушы және заң шығарушы органдар ақша-несие саясатының мақсаттарын қалыптастыру бағыттарын көрсететін негізгі макроэкономикалық көрсеткіштерді (ЖІӨ, бюджет тапшылығы, төлем және сауда балансы, жұмыспен қамту және т.б.) анықтайды. Алайда, орталық банк ақша-несие саясатын әзірлеу және жүзеге асыруда шешуші рөл атқарады, өйткені ол ақша-несие саласының ахуалы үшін қоғам алдында жауап береді.

Ақша-несие саясаты дегеніміз экономиканы реттеу мақсатында ақша-несие саласында мемлекет қолданатын шаралар жиынтығы. Бұл жалпы макроэкономикалық саясаттың бөлігі болып табылады.

2.2 Ақша-несие саясатының мақсаттары

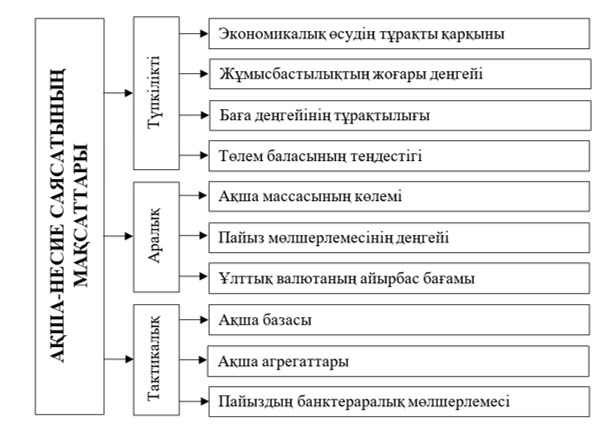

Ақша саясаты макроэкономикалық реттеудің маңызды бағыты болғандықтан, олардың түпкі мақсаттары сәйкес келеді (2.1-сурет). Олар: экономикалық өсудің тұрақты қарқыны; жұмыспен қамтудың жоғары деңгейі; баға деңгейінің тұрақтылығы; елдің төлем балансы.

2.1-сурет – Ақша-несие саясатының мақсаттары

Барлық мақсаттарға бір мезетте қол жеткізу мүмкін емес, өйткені егер олардың кейбіреуі бір-біріне сәйкес келсе де, басқаларымен өзара қарама-қайшылықта болады. Мысалы, экономикалық өсудің жоғары, тұрақты қарқынын қамтамасыз ету жұмыспен қамтудың жоғары деңгейіне сөзсіз әкеледі. Алайда, баға деңгейін тұрақтандыруға бағытталған іс-шаралар жұмыссыздықтың өсуімен қатар жүруі мүмкін. Сондықтан, әдетте бағаның тұрақты деңгейін ұстап тұруға басымдық берілгендігін ескере отырып, ақша-несие саясатының мақсаттарының иерархиясын құру қажет.

Ақша-несиелік реттеудің ерекшелігі мынада: орталық банк өндіріс көлеміне, жұмыспен қамту деңгейіне тікелей ықпал ете алмайды, бірақ экономиканың нақты секторымен тікелей байланысты ақша-несие саласының белгілі бір параметрлеріне әсер ете отырып, түпкілікті мақсаттарға қол жеткізуге ықпал ете алады. Дәл осылар ақша-несие саясатының аралық мақсаттары болып табылады. Орталық банк параметрлердің нақты мәндерін анықтайды және ақша-несие саясатын жүзеге асыру барысында оларды бақылайды.

Негізгі аралық мақсаттар болып, әдетте, ақша массасы (ақша ұсынысы) және пайыздық мөлшерлеме табылады. Басқа ықтимал мақсаттарға мыналар кіруі мүмкін: ұлттық валютаның айырбастау бағамы, ұзақ мерзімді және қысқа мерзімді пайыздық мөлшерлемелер арасындағы айырмашылық, несие көлемі, тауар бағаларының индексі.

Ақша-несие саясатын елдің орталық банкі жүзеге асырады. Ақшаны реттеу үрдісін екі кезеңге бөлуге болады. Бірінші кезеңде орталық банк ақша ұсынысына, пайыздың мөлшерлемелер деңгейіне, несие көлеміне және т.б. әсер етеді, екінші кезеңде осы факторлардың өзгеруі түпкі мақсаттарға қол жеткізуге ықпал ететін өндіріс саласына ауысады.

2.3 Ақша-несие саясатының құралдары

Ақша-несие саясатының тиімділігі көбінесе ақша-несиелік реттеу құралдарын (әдістерін) таңдауға байланысты болады. Олардың әртүрлі классификациялары бар, алайда, бірінші кезекте, олар жалпы болып бөлінеді, олар несие капиталының нарығына тұтастай әсер етеді және селективті, несиенің белгілі бір түрлерін реттеуге, жекелеген салаларды несиелеуге және т.б. арналады. Сондай-ақ, реттеудің жанама (экономикалық) әдістері және тікелей (әкімшілік) әдістері де бар. Ақша-несие саясатын жүзеге асыру үрдісінде орталық банк бір мезгілде құралдар жиынтығын пайдаланады, олардың негізгісі болып есептік мөлшерлемелердің өзгеруі; міндетті резервтік талаптардың өзгеруі; ашық нарықтағы операциялар табылады.

Енді соларды нақтырақ қарастырайық.

Ақша-несие саясатында ақырғы мақсаттар жалпы экономикалық саясаттың бір бағыты ретінде, фискалдық, валюталық, сыртқы сауда, құрылымдық және басқа да саясат түрлерімен қатар жүзеге асырылады. Аралық мақсаттар Орталық (Ұлттық) банктің қызметіне тікелей байланысты болады және нарықтық экономика жағдайында көбінесе жанама құралдардың көмегімен жүзеге асырылады.

Ақша-несие жүйесін жанама реттеу құралдарына тоқталайық.

Міндетті резервтер – бұл коммерциялық банктердің Орталық банктегі пайызсыз салымдар түрінде сақтауы тиісті депозиттері мөлшерінің бір бөлігі (сақтау нысандары елге байланысты өзгеруі мүмкін). Міндетті резервтер нормасы депозиттердің көлеміне байланысты (тәуелді) пайызбен белгіленеді. Олар салымдардың түрлеріне байланысты ажыратылады (мысалы, қысқа мерзімді (жедел) депозиттер бойынша олар талап еткенге дейінгі салымдарға қарағанда төмен болады).

Қазіргі жағдайда міндетті резервтер депозиттерді сақтандыру функциясын ғана орындай бермейді (бұл функцияны банктер депозиттердің белгілі бір пайызын шегеретін мамандандырылған қаржы институттары орындайды), сондай-ақ олар Орталық банктің бақылау және реттеуші функцияларын, сондай-ақ банкаралық есеп айырысуды жүзеге асырады.

Банктер сондай-ақ артық резервтерін де сақтай алады – кейбір резервтер міндетті резервтерден асып кетуі мүмкін, мысалы, күтпеген жағдайлар үшін өтімді қаражатқа деген қажеттіліктің артуы. Алайда, бұл банктерді осы ақшаны айналымға енгізу арқылы алатын табыстарынан айырады. Сондықтан, пайыздық мөлшерлеменің жоғарылауымен артық резервтер деңгейі әдетте төмендейді.

Орталық банк міндетті резервтер нормасын неғұрлым жоғары белгілесе, коммерциялық банктердің белсенді операциялар үшін пайдалана алатын қаражаттарының үлесі соғұрлым аз болады. Резервтік норманың (rr) артуы ақша мультипликаторын азайтады және ақша массасының (ұсынысының) төмендеуіне әкеледі. Осылайша, міндетті резервтер нормасын өзгерту арқылы Орталық банк ақша массасы (ұсынысының) динамикасына әсер етеді.

Іс жүзінде міндетті резервтер талаптары сирек қайта қарастырылады, өйткені аталмыш процедураның өзі өте қиын және бұл құралдың мультипликатор арқылы әсері айтарлықтай.

Ақша-несиелік реттеудің тағы бір құралы – Орталық банк коммерциялық банктерге несие беретін есептік мөлшерлемені (немесе қайта қаржыландыру мөлшерлемесін) өзгерту. Егер есептік мөлшерлеме көтерілсе, Орталық банктен қарыз алу көлемі қысқарады, сәйкесінше коммерциялық банктердің несие беру бойынша операциялары азаяды. Сонымен қатар, қымбат несие ала отырып, коммерциялық банктер несиелер бойынша пайыздық мөлшерлемелерін арттырады. Несиелік қысым мен ақшаның қымбаттауы толқындары бүкіл жүйеге таралады. Экономикадағы ақша ұсынысы төмендейді. Есептік мөлшерлеменің төмендеуі кері бағытта әрекет ететін болады.

Есептік мөлшерлеме әдетте банкаралық нарықтық мөлшерлемеден төмен болады. Бірақ, Орталық банктен несие алу белгілі бір әкімшілік шектеулерге ұшырауы мүмкін. Көбінесе Орталық банк күрделі қиындықтарға душар болған коммерциялық банктерге соңғы несие беруші ретінде әрекет етеді. Алайда, Орталық банктің «есеп терезесіне» барлық банктер жібертіле бермейді (бірдей рұқсат етілмейді): қарыз алушының қаржылық операцияларының сипаты немесе көмек сұрау себептері Орталық банктің көзқарасы бойынша қабылдауға келмейтін болуы мүмкін.

Қысқа мерзімді несиелер, әдетте, коммерциялық банктердің резервтерін толтыру үшін беріледі. Орталық банктің орта мерзімді және ұзақ мерзімді несиелері ерекше қажеттіліктерге (маусымдық қажеттіліктерге) немесе қиын қаржылық жағдайдан шығу үшін беріледі.

Орталық банктің несиелерінің банкаралық несиелерден айырмашылығы, олар коммерциялық банктердің резервтік шоттарына түсе отырып, банк жүйесінің жиынтық резервтерін ұлғайтады, ақша базасын кеңейтеді және ақша ұсынысының мультипликативті өзгеруінің негізін құрайды. Алайда, коммерциялық банктердің Орталық банктен алған несиелерінің көлемі, әдетте, олар тартқан қаражаттардың аз ғана бөлігін құрайтындығын ескерген жөн. Орталық банктің есептік мөлшерлемені өзгертуін Орталық банк саясатының индикаторы ретінде қарастырған жөн.

Көптеген дамыған елдерде Орталық банктің есептік мөлшерлемесі мен коммерциялық банктердің мөлшерлемелері арасында нақты байланыс бар. Мысалы, Орталық банктің есептік мөлшерлемесінің жоғарылауы шектеулі ақша-несие саясатының саясатының басталғанын білдіреді. Осыдан іле-шала банкаралық несие нарығында мөлшерлемелер, содан кейін банктік емес секторға беретін несиелері бойынша коммерциялық банктердің мөлшерлемелері көтеріледі. Бұл өзгерістердің барлығы тізбектеле жалғасып өте шапшаң жүреді.

Ашық нарықтағы операциялар ақша массасын бақылаудың үшінші тәсілі болып табылады. Ол бағалы қағаздар нарығы дамыған елдерде кеңінен қолданылады және қор нарығы қалыптасу кезеңінен өтіп жатқан елдерде қиындыққа ұшырайды. Ақша-несиелік реттеудің бұл құралы Орталық Банктің мемлекеттік бағалы қағаздарды сатуы мен сатып алуын білдіреді (әдетте қайталама нарықта, өйткені көптеген елдерде Орталық Банктің бастапқы нарықтардағы мұндай қызметтеріне тыйым салынған немесе шектеу қойылған). Көбінесе бұлар қысқа мерзімді мемлекеттік облигациялар болып келеді.

Орталық банк коммерциялық банктен бағалы қағаздарды сатып алғанда, банктің резервтік шотындағы (кейде мұндай операциялар үшін коммерциялық банктің Орталық банктегі арнайы шотындағы) соманы көбейтеді, сәйкесінше банк жүйесіне қосымша «қуаттылығы жоғары ақша» түседі де ақша массасының мультипликативті кеңеюі үрдісі басталады. Кеңею ауқымы (масштабы) ақша массасының өсімі қолма-қол ақша мен депозиттерге бөлінетін пропорцияға байланысты болады: қолма-қол ақшаға неғұрлым көп қаражат түссе, ақша экспансиясының ауқымы соғұрлым аз болады. Егер Орталық банк бағалы қағаздарды сатса, үрдіс керісінше жүреді.

Осылайша, ашық нарықтағы операциялар арқылы ақша базасына ықпал ете отырып, Орталық банк экономикадағы ақша массасының (ұсынысының) көлемін реттейді. Көбінесе мұндай операцияларды Орталық Банк кері сатып алу шарттары (РЕПО – repurchase agreement, REPO) түрінде жүзеге асырады. Бұл жағдайда, мысалы, банк белгілі бір кезеңнен кейін оларды белгілі бір бағамен (әлде қайда жоғары бағамен) сатып алу міндеттемесі бар бағалы қағаздарды сатады. Бағалы қағаздарға айырбас ретінде ұсынылған ақшалай қаражаттар үшін төлем болып сату бағасы мен кері сатып алу бағасы арасындағы айырмашылық табылады. Кері сатып алу туралы келісім-шарттар коммерциялық банктер мен фирмалар қызметінде кеңінен таралған.

Ақша массасын реттеуге жанама құралдармен қатар несиелерді тікелей лимиттеу, несиелердің жекелеген түрлерін бақылау және т.б. секілді әкімшілік әдістердің де қолданылуы мүмкін. Несиелердік тікелей лимиттеу дегеніміз несие эмиссиясының жоғарғы шегін белгілеу, жекелеген салаларда несие берудің размерін шектеу және т.б. Шектеу ұстанымы, әдетте, экономиканың басымдық берілген секторларын жеңілдетілген несиелеумен қатар қолданылады.

Ақша-несиелік реттеудің таңдаулы әдістеріне несиелердің жекелеген түрлерін (ипотека, биржалық бағалы қағаздармен қамтамасыз етілген кепілдіктер, тұтынушылық несиелер) бақылау, жекелеген банктер үшін вексельдер бойынша лимиттер белгілеу және т.б. кіреді.

Айта кету керек, ақша-несие саясатын жүзеге асыру кезінде орталық банк бір уақытта құралдар жиынтығын қолданады.

Ақша-несие саясатының екі негізгі түрі бар, олардың әрқайсысы нақты мақсаттармен және реттеуші құралдар жиынтығымен сипатталады. Инфляция жағдайында «қымбат ақша» саясаты (несиені шектеу (рестрикциялау) саясаты) жүргізіледі. Ол коммерциялық банктердің несие операцияларының көлемін және шарттарын қатайтуға бағытталады, яғни, ақша ұсынысын азайтуға.

Орталық Банк рестрикциялық (шектеу) саясатты жүргізе отырып, келесі әрекеттерді жүзеге асырады: ашық нарықта мемлекеттік бағалы қағаздарды сатады; міндетті резервтер нормасын ұлғайтады; есептік мөлшерлемені көтереді. Егер бұл шаралар тиімсіз болса, ол әкімшілік шектеулерді қолданады: ол несиенің жоғарғы шегін төмендетеді, салымдарды шектейді, тұтынушылық несие көлемін азайтады және т.б. «Қымбат ақша» саясаты инфляцияға қарсы реттеудің негізгі әдісі болып табылады.

Өндірістің құлдырауы кезеңінде кәсіпкерлік белсенділікті ынталандыру үшін «арзан ақша» саясаты (экспансиялық кеңейтілген ақша-несие саясаты) жүргізіледі. Ол несиелендірудің ауқымын кеңейтуден, ақша массасының өсуіне бақылауды әлсіретуден, ақша ұсынысын ұлғайтудан тұрады. Ол үшін орталық банк мемлекеттік бағалы қағаздарды сатып алады; резервтер нормасын және есептік мөлшерлемені азайтады. Экономикалық субъектілерге несие берудің неғұрлым қолайлы жеңілдетілген жағдайлары қалыптастырылады.

Орталық банк ел экономикасының жай-күйіне қарай отырып, ақша-несие саясатының бір түрін таңдайды. Ақша-несие саясатын әзірлеу кезінде, біріншіден, іс-шараны өткізу мен оны жүзеге асырудың нәтижесінің пайда болуы арасында белгілі бір уақыт өтетінін; екіншіден, ақша-несиелік реттеу тұрақсыздықтың тек монетарлық факторларына әсер етуге ғана қабілетті екенін ескеру қажет. Осылайша, ақша-несие саясаты – бұл қоғамдық ұдайы өндіріс процесін реттеу, экономикалық өсуді қамтамасыз ету және жұмыссыздықты азайту және ұлттық экономикадағы инфляция деңгейін төмендету мақсатында айналыстағы ақша массасын, несие ресурстарының көлемін, пайыздық мөлшерлемелер деңгейін және ақша айналымы мен капитал нарығының басқа да экономикалық көрсеткіштерін реттеуге бағытталған өзара байланысты шаралар жиынтығы.

Тақырыпты қайталауға арналған сұрақтар

- Ақша-несие саясаты нені білдіреді?

- Ақша-несие саясатының мәні неде?

- Ақша-несие саясаты мақсаттарының жіктелінімін талдаңыз.

- Ақша-несие саясаты құралдарының жіктелінімін саралаңыз.

- Ақша-несие саясатының экономикалық құралдарын атаңыз.

- Ақша-несие саясатының әкімшілік құралдарын қалай түсінесіз?